Fiche NEOEN bourse mise à jour le 12/05/2023. / Source : rapports annuels.

Fiche NEOEN bourse mise à jour le 12/05/2023. / Source : rapports annuels.

Neoen est le premier producteur indépendant français d’énergie exclusivement renouvelable. Il est actif sur les marchés de l’éolien, du photovoltaïque et du stockage d’électricité.

D’abord filiale de Direct Energie, puis majoritairement détenue par Jacques Veyrat (par l’intermédiaire de sa holding personnelle IMPALA), Neoen et la bourse est une histoire qui a commencé au second semestre 2018. L’homme d’affaires a, pour cette occasion, réinjecté 169 M€. Il conserve ainsi sa position d’actionnaire numéro 1 avec 44,6% du capital.

La société est dirigée par Xavier Barbaro, ancien directeur du développement de Diect Energie et fondateur de Neoen en 2008.

2022 en bref

– Energie renouvelable la plus abondante sur Terre et la plus rapide à déployer.

– Fort potentiel photovoltaïque pour NEOEN : exploitation du parc solaire le plus puissant d’Europe, à Cestas, en France (300 MW).

– A fin 2022 : 89 installations solaires en opération ou en construction d’une capacité cumulée de 3 284 MW (vs.

1 980 MW à fin 2019).

– L’éolien terrestre est une énergie renouvelable mature enregistrant une forte compétitivité.

– NEOEN opère des parcs éoliens situés à ce jour en Australie, en Irlande, en Finlande, en France et en Suède. Au 31 décembre 2022, le Groupe disposait de 55 parcs éoliens en opération ou en construction.

– A fin 2022 : Capacité de 2 208 MW (vs. 875 MW à fin 2019).

– Développement important : de plus en plus d’appels d’offres exigent de fournir une solution de stockage en complément de la production d’énergie.

– Fort développement des capacités de stockage de NEOEN : 1 781 MWH de capacité de stockage en 2022 (vs. 237 MWh en 2019).

– Développement en partenariat avec Tesla de la plus grande unité de stockage par batteries lithium-ion au monde en Australie

*capacité en opération ou en construction en GW

Amériques 15%

EU/Afrique 40%

France, Espagne, Luxembourg et Maroc.

Australie 45%

Hong Kong et QRMO.

* Le marché de contrats de vente d’électricité privés portant sur les énergies renouvelables se développe considérablement sur les dernières années. Le recours direct à ces énergies renouvelables permet à ces entreprises d’être reconnues comme étant « vertes » mais aussi de réduire leurs coûts et leurs risques liés à d’éventuelles fluctuations du prix. En 2021 & 2022, Neoen a signé de nouveaux contrats de vente d’électricité verte avec Equinix (fournisseur de services), BHP (groupe minier), H&M (prêt à porter), Coveris (industrie), TDF (opérateur français de réseaux numériques). En 2019, Neoen avait signé un PP avec Google.

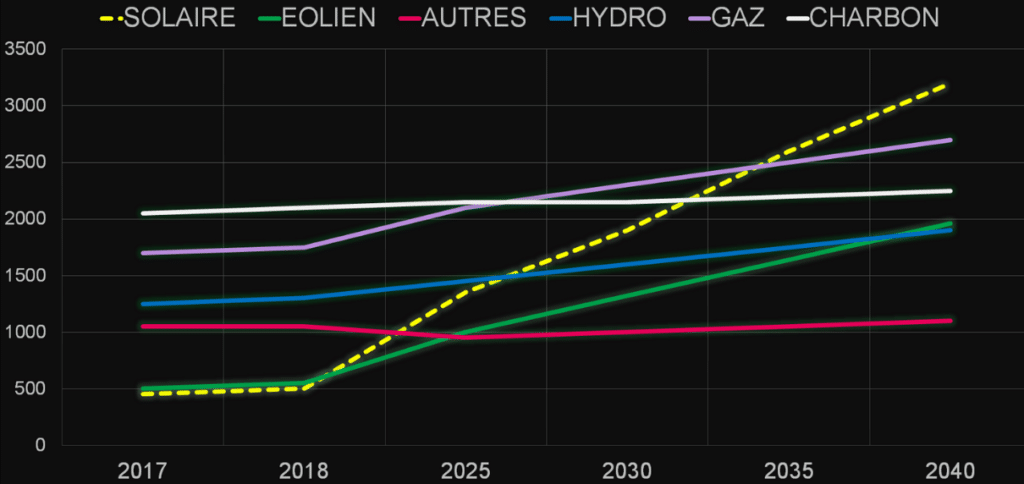

Source : Agence Internationale de l’Energie (2019)

1/ Croissance des besoins globaux toute sources confondues (croissance économique et démographique mondiale).

2/ Volonté de plus en plus marquée d’alimenter l’outil de production et les populations en énergies vertes.

NB : notre article « comment analyser les producteurs d’énergie renouvelable » est un préambule pour bien comprendre cette partie.

L’entreprise dispose-t-elle d’un mix portefeuille assez diversifié pour lui permettre de minimiser les risques technologiques et géographiques?

L’entreprise parviendra-t-elle à générer une croissance stable et assez rentable pour à la fois servir la dette et générer un rendement croissant en termes de dividendes ?

(stabilité des revenus futurs)

L’entreprise dispose-t-elle d’un mix lui permettant d’optimiser ses leviers financiers ?

(Levier financier)

6 Mds d’€ de revenus garantis Vs. 2,5 Mds de dette financière nette.

Hausse du taux d’intérêt moyen pondéré des financements de projet de 3,7% à fin 2019 à 4,0% à fin 2022.

En millions d’euros

En millions d’euros

En %

En millions d’euros

En millions d’euros

En %

En %

En EUR

Le premier producteur indépendant d’énergie renouvelable français fait un magnifique parcours. Neoen est une pépite. C’est indéniable. Son ascension est fulgurante et donne le tournis. Au cours des 7 derniers exercices, la topline a progressé en moyenne de 37% par an en moyenne, l’EBITDA de 40% par an en moyenne. L’entreprise est en forte croissance et ça dure. Sa marge d’exploitation est parmi les meilleures des groupes cotés spécialisés dans les énergies renouvelable (Cf. panorama des principales entreprises du secteur).

Son parc est équilibré à la fois géographiquement (leader en Australie, très bien implanté en Europe) et technologiquement avec un fort développement du parc photovoltaïque notamment (technologie la plus rentable). Le groupe a également su développer des solutions de stockage qui lui permettront de contrôler la chaine de valeur de bout en bout et offrir une solution complète aux clients. Parmi ces gros coups commerciaux, les nouveaux PPA signés avec de plusieurs grands groupes privés (dont Google en 2019).

Son business model « Develop to own » lui assure également une assise financière et une solidité bilancielle qui faciliteront forcément l’accès à l’endettement avec des taux préférentiels. Malgré les dernières hausses de taux, le groupe parvient tout de même à maitriser son taux d’intérêt moyen pondéré des financements de projet à 4% en 2022 (vs. 3,7% en 2019). Lorsque l’on compare ce coût de la dette par rapport aux marges générées, on comprend très vite la puissance de l’effet de levier dont dispose le groupe.

Neoen dispose aujourd’hui d’un réel savoir-faire sur i) le développement de ses propres projets, ii) le montage financier, iii) la maîtrise d’ouvrage dans la construction des centrales et iv) dans l’exploitation de ces dernières. Cette qualification qu’assure cette somme de savoir-faire, constitue la principale barrière à l’entrée pour de potentiels nouveaux entrants.

Le niveau de PPA décrochés par Neoen est également saisissant : le groupe a sécurisé la vente d’électricité pour plus de 6 milliards d’€.

L’un des principaux risques à garder en tête réside dans le revers de la médaille de cette croissance fulgurante : Neoen a naturellement besoin de beaucoup de capitaux et l’endettement ne peut suffire. Le groupe est dans l’obligation de procéder de temps à autre à des augmentations de capital pour alimenter la machine. La dernière en date (2023) a été un franc succès. Elle s’est traduite par l’émission de 36 694 552 actions nouvelles représentant un montant total brut (prime d’émission incluse) de 750,4M€. La demande totale a atteint 59 606 777 actions nouvelles, soit un taux de souscription d’environ 162,4%.

Le produit de l’augmentation de capital va permettre à Neoen de financer son plan de développement visant à dépasser 10 GW de capacité en opération ou en construction fin 2025 mais aussi d’étendre ses capacités de stockage, notamment par l’investissement dans des batteries dotées d’une plus grande durée d’autonomie par MW installé.

A moyen terme, la croissance sera très certainement au rendez-vous avec un marché tiré par deux principaux leviers : i) croissance des besoins globaux en énergie toutes sources confondues (croissance économique et démographique mondiale) et ii) une volonté de plus en plus marquée d’alimenter l’outil de production et les populations en énergie verte (forte augmentation des besoins en énergie verte).

A horizon 2025, la direction confirme ses objectifs d’avoir au moins 10GW d’actifs en opération ou en construction à fin 2025 et de réaliser croissance annuelle à deux chiffres de l’EBITDA ajusté sur la période 2023-2025 et vise de réaliser un EBITDA ajusté supérieur à 600M€ en 2025. Le groupe estime que ces premiers 10 GW génèreront, une fois pleinement en opération, un EBITDA ajusté annuel de l’ordre de 750 millions d’euros.

A plus long terme, il existe tout de même quelques incertitudes. La première est technologique. Personne n’est capable à ce jour de prédire (ni de nier) la potentielle apparition d’une rupture technologie en matière énergétique qui rebatterait intégralement les cartes. La seconde incertitude majeure est liée aux acteurs du marché :

1) les acteurs existants producteurs d’énergie fossile sont tout à fait capables, grâce à leur assise financière de donner un sérieux coup de boost à leur départements de production d’énergie renouvelable, ce qui changerait la donne pour les acteurs aujourd’hui spécialisés en la matière comme Neoen.

2) la tendance baissière des coûts liés aux technologies du renouvelable confère forcément, un avantage certain à tout nouvel entrant par rapport à son prédécesseur. Neoen n’est donc pas à l’abri de voir de nouveaux arrivants avantagés par ces coûts initiaux plus faibles, débarquer sur son marché.

La menace liée aux acteurs existants peut également se transformer en une opportunité pour certains actionnaires actuels de Neoen, puisqu’une OPA est un scénario tout à fait envisageable (même si l’on voit mal aujourd’hui J.Veyrat (majoritaire) céder sa « star » aussi tôt…).

En l’état actuel des choses, les risques semblent en tout cas tout à fait maitrisés. La croissance et la rentabilité seront au rendez-vous , même si l’on doit garder en tête ces potentielles menaces à long terme.

Le groupe est dirigé par le tandem Xavier Barbaro, ancien directeur du développement de Diect Energie et fondateur de Neoen en 2008 et Jacques Veyrat, actionnaire majoritaire via sa holding personnelle IMPALA. Le management de NEOEN est l’une de ses principales forces.

Pour mieux comprendre à qui les concurrents de Neoen doivent faire face, nous vous invitons à lire le portrait que nous avions réalisé sur Jacques Veyrat : https://masterbourse.fr/culture-financiere/jacques-veyrat-le-serial-entrepreneur/

| Compte de résultat (M€) | 2015 | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|---|

| Chiffre d'affaire | 57 | 81 | 139 | 228 | 253 |

| Résultat opérationnel | 16 | 32 | 54 | 103 | 131 |

| Résultat net part du groupe | 3 | 4 | 9 | 12 | 36 |

| Bilan (M€) | 2015 | 2016 | 2017 | 2018 | 2019 |

| Actifs non courants | 525 | 934 | 1 445 | 1 936 | 2 699 |

| Actifs courants | 134 | 215 | 364 | 633 | 687 |

| Dont trésorerie | 46 | 99 | 260 | 504 | 461 |

| Fonds propres | 114 | 175 | 175 | 655 | 681 |

| Passifs non courants | 392 | 807 | 1 263 | 1 536 | 2 184 |

| Dont dettes fin. À LT | 390 | 714 | 1 220 | 1 526 | 2 170 |

| Passifs courants | 153 | 167 | 371 | 377 | 521 |

| Dont dettes fin. À CT | 63 | 88 | 159 | 125 | 149 |

| Total bilan | 659 | 1 149 | 1 809 | 2 569 | 3 386 |

| BFR | -2 | 37 | -108 | -124 | -146 |

| Ratios (%) | 2015 | 2016 | 2017 | 2018 | 2019 |

| Variation CA | 43% | 71% | 63% | 11% | |

| Marge opérationnelle | 29% | 40% | 39% | 45% | 52% |

| Marge nette | 5% | 4% | 7% | 5% | 14% |

| ROE | 3% | 2% | 5% | 2% | 5% |

| BFR/CA | -4% | 46% | -78% | -54% | -57% |

| Payout | 0% | 0% | 0% | 0% | 0% |

| Rendement dividende (c)/(a) | 0% | 0% | |||

| Ratios d'endettement | 2015 | 2016 | 2017 | 2018 | 2019 |

| Gearing (%) | 357% | 402% | 639% | 175% | 273% |

| Dettes nettes / EBIT | 25,1 | 21,8 | 20,8 | 11,1 | 14,1 |

| Valorisation | 2015 | 2016 | 2017 | 2018 | 2019 |

| Nombre d'actions (en millions) | 85,8 | 105,9 | 108,0 | 85,0 | 85,1 |

| (a) Cours (moyenne annuelle en euros) | 18,6 | 21,8 | |||

| (1) Capitalisation boursière (en M€) | 1 580 | 1 853 | |||

| (2) Dettes financières - trésorerie nette | 407 | 703 | 1 119 | 1 147 | 1 859 |

| Valeur d'entreprise = (1)+(2) | 407 | 703 | 1 119 | 2 726 | 3 711 |

| Données par action € | 2015 | 2016 | 2017 | 2018 | 2019 |

| Bnpa | 0,0 | 0,0 | 0,1 | 0,1 | 0,4 |

| (b) Actif net / Action | 1,3 | 1,7 | 1,6 | 7,7 | 8,0 |

| (c)Dividende /action | |||||

| Valeur | 2015 | 2016 | 2017 | 2018 | 2019 |

| PER | 127 | 51 | |||

| VE/ROC | 26,4 | 28,2 | |||

| VE/CA | 12,0 | 14,7 | |||

| P/B (a)/(b) | 2,4 | 2,7 |

Superbe analyse, bon boulot !!!

Attention, une faute d’orthographe m’a piqué les yeux…

« Le groupe est d’ailleurs parvenu à diminué … »

Merci Christohpe ! L’oeil d’aigle.

Félicitations pour cette excellente présentation, complète, précise et très claire.

Merci Jacques !

Excellente journée

Présentation très claire qui permet de comprendre facilement et rapidement le business model de Neoen, merci !

Merci Thibault ! Excellent week-end à vous

Dossier tres complet avec possibilité d´évaluer tres clairement les fondamentaux de la société.

Merci