Fiche Linedata bourse. Dernière mise à jour : 08/05/2025

Source : rapports annuels et publications de l’entreprise.

Présentation de LINEDATA

Linedata Services (LIN:FP) est un éditeur de logiciel pour les professionnels de l’asset management, de l’assurance et du crédit. L’entreprise offre à ses clients des plates-formes technologiques globales reposant sur l’association de trois métiers complémentaires : l’édition de progiciels, l’intégration de solutions et la prestation de services.

La société, fondée par son actuel PDG, Anvaraly Jiva en janvier 1998, possède 20 bureaux couvrant 50 pays à travers le monde, plus de 700 clients et près de 1100 employés.

Linedata et la bourse est une histoire qui a commencé en 2000.

Principaux actionnaires de Linedata en bourse

Anvaraly Jiva

74.95%

Dirigeants et Salariés

2%

Autres

23.05%

2024 en bref

Chiffre d'affaires

0

M€

Marge opérationnelle

0

%

Résultat net

0

M€

Free Cash Flow

0

M€

Dettes nettes

0

M€

Gearing

0

%

Les métiers de Linedata

Présentation

L’offre logicielle : couvre tous les processus d’investissement liés à l’activité de la gestion de fonds : la gestion du portefeuille, la tenue de marché en temps réel, la gestion des ordres, la gestion administrative et comptable des fonds , le suivi des processus métier, la gestion back office et la comptabilité des investisseurs.

Plate-forme globale : intègre des fonctionnalités de reporting avancé et un outil de gestion des risques parmi les meilleurs de l’industrie. Ces solutions sont enrichies d’un tableau de bord intelligent, qui permet aux utilisateurs d’accélérer la prise de décision dans la gestion de portefeuille.

Les autres activités (Linedata Master I) : solution permettant à tous les acteurs de l’industrie de l’assurance, de gérer tous les aspects de leur activité ainsi que tous les produits relatifs à l’assurance vie et à la prévoyance individuelle, incluant une couverture front-to-back globale.

4 grandes solutions :

– Linedata Ekip propose aux établissements financiers une solution Front to Back complète pour toutes les sortes d’activités de crédit-bail et de financement par voie de crédit, y compris dans les domaines de l’automobile, de l’équipement des entreprises et des particuliers et du crédit à la consommation.

– Linedata Profinance, dédiée aux acteurs du crédit automobile notamment pour les filiales spécialisées des grands constructeurs proposant des offres de financement de gestion des stocks aux concessionnaires.

– Linedata Uniloan propose aux sociétés de crédits syndiqués une solution complète de gestion des prêts internationaux, des crédits aux entreprises et aux collectivités locales.

– Linedata Capitalstream est une plate-forme d’acquisition et de gestion des crédits entreprises et de crédit-bail; cette solution est disponible dans le monde entier pour tous les acteurs bancaires depuis la banque régionale jusqu’aux grands spécialistes mondiaux du prêt aux entreprises.

(*) Le segment « Autres » composé de l’assurance et épargne retraite a été intégré dans l’Asset Management

Chiffre d'affaires

Rentabilité (EBITDA%)

Les produitS

Répartition des ventes

Récurrents

Non récurrents

Types de produits

- ASP / Managed Services

- Maintenance & support

- Licences récurrentes

Part des revenus réccurents0 %Mix produits récurrents

CA produits récurrents

(En millions d’euros)

Types de produits

- Implémentation, Consulting & Services

- Licences perpétuelles

Part des revenus non réccurents0 %Mix produits NON récurrents

CA produits NON récurrents

(En millions d’euros)

46%

USA et Canada.

19%

Royaume-Uni, Irlande et Lettonie.

30%

France, Espagne, Luxembourg et Maroc.

5%

Hong Kong et QRMO.

Evolution en 7 ans

Chiffre d’affaires (en M€)

Linedata : une cash machine

Retour aux actionnaires

Entre 2012 et 2018, Linedata a rendu à ses actionnaires (sous forme de dividendes et rachats d’actions) 140M€, soit 20M€/an. L’intégralité de ses Free Cash-Flow en somme. Fin 2021, une OPRA (Opération Publique de Rachat d’actions) a réduit le capital de 18,1% par voie d’annulation de plus d’un million d’actions. Le prix de rachat comportait une prime de +45% par rapport au cours de bourse.

une stratégie opportuniste d'allocation des excédents de trésorerie résolument tournée vers les actionnaires, qui allie dividendes exceptionnels et rachats d'actions lorsque l'entreprise est faiblement valorisée.

Réduction de capital entre 2008 et 2021

-

0

%

Linedata en bourse

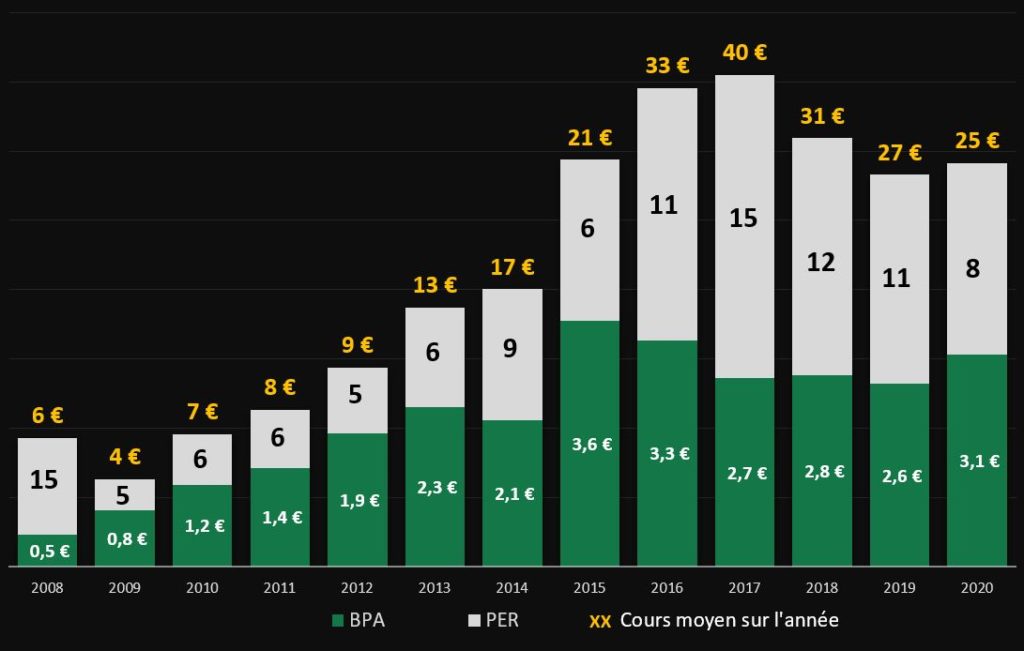

Avant le coup de boost de fin 2021 grâce à l’OPRA opérée, le parcours de Linedata en bourse ces 10 dernières années était pour le moins…chaotique. Une décennie qui a pourtant bien profité aux entreprises de croissance en général et aux éditeurs de logiciel en particulier. Il faut dire que la croissance est justement le talon d’Achille de Linedata. L’action a connu 3 phases :

2009-2014 : une phase caractérisée par une très bonne résistance face à la crise, un plan de rachat d’actions propres agressif et pourtant un PER au tapis.

2014-2017 : premiers signes d’espoir sur la croissance. Le bénéfice par action (BPA) s’améliore. Conséquence directe : le PER culmine à 15. L’action est au plus haut.

2018 – 2020 : décroissance et désillusion sur les perspectives. Les investisseurs questionnent l’attractivité des produits. Les multiples fondent.

2021 : OPRA sur plus de 18% du capital avec une prime de +45% par rapport au cours de bourse.

Evolution de l'action Linedata en bourse

Entre 2012 et 2018, Linedata a rendu à ses actionnaires (sous forme de dividendes et rachats d’actions) 140M€, soit 20M€/an. L’intégralité de ses Free Cash-Flow en somme.

Performance opérationnelle

Chiffre d'affaires

En millions d’euros

résultat opérationnel

En millions d’euros

marge opérationnelle

En %

résultat net

En millions d’euros

Dettes nettes

En millions d’euros

Gearing

En %

Rentabilité des fonds propres

En %

Actif net par action

En EUR

Commentaires MasterBourse

Depuis 2022, Linedata continue de renforcer sa position en tant qu’acteur incontournable des logiciels, services, et données pour les institutions financières. La société a réalisé une croissance organique pour la troisième année consécutive, atteignant un chiffre d’affaires de 183,3 M€ en 2023, en hausse de 6,1 % par rapport à 2022. Cette croissance est portée par une solide dynamique commerciale dans ses principaux segments.

Modernisation et diversification des activités

Linedata a accéléré la migration de sa base installée vers sa plateforme AMP (Asset Management Platform), une solution modulaire et cloud-native. Ce programme a permis d’améliorer la performance des solutions de front office et de développer des modules comme Linedata Accumen et Linedata Analytics, qui exploitent les technologies de l’intelligence artificielle, notamment les modèles de machine learning et les LLMs (Large Language Models). Ces innovations soutiennent une meilleure prise de décision en temps réel et réduisent les risques opérationnels.

En parallèle, l’acquisition d’Audaxys au Portugal en 2023 a renforcé l’offre de Linedata dans le domaine des crédits et financements, ciblant particulièrement les marchés européens à fort potentiel.

Répartition des revenus et transformation numérique

Le chiffre d’affaires récurrent, représentant 75 % des ventes en 2023, offre une visibilité accrue à l’entreprise. Linedata continue d’exploiter un modèle hybride de licences perpétuelles et SaaS, qui répond à une demande croissante pour des solutions cloud, tout en permettant une flexibilité adaptée aux besoins des institutions financières.

Résilience et avantages concurrentiels

Linedata conserve un avantage concurrentiel solide grâce à des coûts de transfert élevés. Un changement vers une solution concurrente implique des risques significatifs pour les clients, notamment en termes de pertes de données et de coûts opérationnels. Ce facteur, combiné à des investissements constants en R&D (15,2 M€ en 2023, soit 8,3 % du CA), continue de protéger la position de Linedata sur le marché.

L’offre de Linedata parait toujours séduisante : Les abonnements en mode SaaS*, basés sur le nombre d’utilisateurs, offrent à ses clients une grande souplesse. Les services d’outsourcing des fonctions supports leur permettent également de se concentrer sur des métiers à plus forte valeur ajoutée et réduire leurs capitaux engagés.

La croissance organique devrait rester limitée, le marché n’est pas très porteur pour les clients de Linedata et gagner de nouveaux contrats n’est pas chose aisée (les concurrents jouissant également du même avantage concurrentiel en termes de coût transfert…).

Des opérations de build-up très minimes pourraient éventuellement élargir l’offre de services actuelle par des produits complémentaires. Nous ne nous attendons pas non plus à des acquisitions significatives au vu des multiples avec lesquels se négocient les cibles. Entre faire de la croissance externe à n’importe quel prix ou racheter ses actions mal valorisées, l’entreprise a fait son choix et l’a démontré à maintes reprises!

De plus, la stagnation du chiffre d’affaires n’est en aucun cas un problème à notre avis. Le management a démontré une très bonne gestion en matière de coûts et une excellente allocation du capital. L’entreprise pourrait continuer à générer une 20ène de millions d’euros tous les ans en Free Cash-Flow et les rendre aux actionnaires, en dividendes et en rachats d’actions.

Néanmoins, pour que l’action de Linedata regagne en bourse la faveur des investisseurs, il faudrait que l’entreprise retrouve une croissance structurelle.

*Software as a Service

L’un des principaux atouts de Linedata réside selon nous, dans le management qui la dirige. L’excellence opérationnelle, perceptible jusque dans la maîtrise des frais de déplacement (annexe 5.6. du rapports annuel 2019, Page 79, pour les plus motivés), n’est plus à démontrer. Malgré la pression persistante du marché quant à l’absence de croissance des ventes, le management parvient à maintenir sa discipline en matière de croissance externe.

Nous apprécions beaucoup les managers qui refusent de succomber à la tentation de grandir tout en surpayant des acquisitions, une espèce rare. Mais parmi ces oiseaux rares, nous préférons encore plus ceux qui utilisent l’excèdent de trésorerie généré, pour racheter activement et opportunément leurs propres actions et les annuler.

Et en la matière, nous avons chez Linedata un vrai disciple de Warren Buffett.

Le management résiste à l’impératif institutionnel (la tentation de faire comme la plupart des dirigeants et tenter d’augmenter le CA à n’importe quel prix). Il a redistribué presque l’intégralité des Free Cash-Flows générés depuis 2012 aux actionnaires. Ce retour a été réalisé via plusieurs canaux : d’abord, une politique de dividende généreuse mais surtout, une politique de rachat d’actions extrêmement opportuniste (56% d’actions annulées depuis 2008!). Il parait évident (au vu des prix d’acquisition des actions et leur survenance), que l’entreprise ne cherche pas à soutenir artificiellement son cours de bourse mais plutôt à acquérir ses actions au rabais.

DONNÉES FINANCIÈRES

| Compte de résultat (M€) | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Chiffre d'affaire | 161 | 145 | 136 | 137 | 144 | 160 | 158 | 172 | 167 | 179 | 173 | 170 |

| Résultat opérationnel | 8 | 14 | 22 | 24 | 25 | 30 | 27 | 38 | 39 | 30 | 29 | 30 |

| Résultat net part du groupe | 5 | 9 | 13 | 15 | 15 | 18 | 16 | 26 | 24 | 20 | 20 | 18 |

| Bilan (M€) | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Actifs non courants | 128 | 124 | 123 | 136 | 133 | 162 | 166 | 168 | 181 | 210 | 210 | 226 |

| Actifs courants | 82 | 70 | 68 | 64 | 58 | 69 | 63 | 87 | 81 | 67 | 67 | 67 |

| Dont trésorerie | 30 | 21 | 27 | 24 | 18 | 29 | 15 | 38 | 32 | 18 | 22 | 17 |

| Fonds propres | 91 | 96 | 109 | 118 | 85 | 93 | 102 | 129 | 115 | 115 | 113 | 119 |

| Passifs non courants | 39 | 32 | 25 | 22 | 49 | 68 | 59 | 71 | 71 | 99 | 101 | 101 |

| Dont dettes fin. À LT | 33 | 0 | 0 | 0 | 36 | 55 | 41 | 52 | 50 | 81 | 83 | 82 |

| Passifs courants | 81 | 65 | 57 | 59 | 57 | 69 | 69 | 55 | 77 | 62 | 63 | 74 |

| Dont dettes fin. À CT | 17 | 0 | 0 | 0 | 14 | 15 | 15 | 4 | 22 | 15 | 17 | 25 |

| Total bilan | 210 | 194 | 191 | 200 | 191 | 231 | 229 | 255 | 262 | 277 | 276 | 293 |

| BFR | -12 | -16 | -16 | -19 | -3 | -14 | -6 | -2 | -5 | 2 | -1 | 1 |

| Ratios (%) | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Variation CA | -10% | -6% | 1% | 5% | 11% | -1% | 9% | -3% | 7% | -3% | -2% | |

| Marge opérationnelle | 5% | 10% | 16% | 18% | 17% | 19% | 17% | 22% | 23% | 17% | 17% | 18% |

| Marge nette | 3% | 6% | 10% | 11% | 10% | 11% | 10% | 15% | 14% | 11% | 11% | 10% |

| ROE | 5% | 9% | 12% | 13% | 18% | 19% | 16% | 20% | 21% | 17% | 17% | 15% |

| BFR/CA | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Payout | 66% | 15% | 16% | 34% | 26% | 23% | 29% | 17% | 132% | 54% | 47% | 53% |

| Rendement dividende (c)/(a) | 4,4% | 2,7% | 2,6% | 6,0% | 5,2% | 3,8% | 3,3% | 2,7% | 12,4% | 3,6% | 4,0% | 4,9% |

| Ratios d'endettement | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Gearing (%) | 22% | -22% | -25% | -20% | 38% | 44% | 40% | 14% | 35% | 67% | 69% | 76% |

| Dettes nettes / EBIT | 2,5 | -1,5 | -1,2 | -1,0 | 1,3 | 1,4 | 1,5 | 0,5 | 1,0 | 2,6 | 2,7 | 3,0 |

| Valorisation | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Nombre d'actions (en millions) | 11,0 | 11,0 | 11,0 | 10,5 | 7,8 | 7,8 | 7,6 | 7,3 | 7,3 | 7,3 | 7,1 | 6,6 |

| (a) Cours (moyenne annuelle en euros) | 6,8 | 4,4 | 7,2 | 8,2 | 9,3 | 14,1 | 18,5 | 22,7 | 34,9 | 41,1 | 32,2 | 28,3 |

| (1) Capitalisation boursière (en M€) | 75 | 49 | 79 | 86 | 73 | 110 | 140 | 166 | 256 | 300 | 229 | 188 |

| (2) Dettes financières - trésorerie nette | 20 | -21 | -27 | -24 | 32 | 41 | 41 | 18 | 40 | 78 | 78 | 90 |

| Valeur d'entreprise = (1)+(2) | 95 | 28 | 52 | 62 | 105 | 151 | 181 | 184 | 296 | 378 | 307 | 277 |

| Données par action € | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Bnpa | 0,5 | 0,8 | 1,2 | 1,4 | 1,9 | 2,3 | 2,1 | 3,6 | 3,3 | 2,7 | 2,8 | 2,6 |

| (b) Actif net / Action | 8,3 | 8,7 | 9,9 | 11,2 | 10,9 | 11,9 | 13,5 | 17,6 | 15,7 | 15,8 | 15,8 | 17,9 |

| (c)Dividende /action | 0,30 | 0,12 | 0,19 | 0,49 | 0,49 | 0,54 | 0,61 | 0,61 | 4,33 | 1,48 | 1,30 | 1,40 |

| Valeur | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| PER | 15 | 5 | 6 | 6 | 5 | 6 | 9 | 6 | 11 | 15 | 12 | 11 |

| VE/ROC | 11,9 | 2,0 | 2,4 | 2,6 | 4,2 | 5,0 | 6,7 | 4,8 | 7,6 | 12,5 | 10,7 | 9,3 |

| VE/CA | 0,6 | 0,2 | 0,4 | 0,5 | 0,7 | 0,9 | 1,1 | 1,1 | 1,8 | 2,1 | 1,8 | 1,6 |

| P/B (a)/(b) | 0,8 | 0,5 | 0,7 | 0,7 | 0,9 | 1,2 | 1,4 | 1,3 | 2,2 | 2,6 | 2,0 | 1,6 |

DONNÉES FINANCIÈRES

Connectez-vous sur ordinateur pour accéder à l’historique des 10 dernières années

| Compte de résultat (M€) | 2017 | 2018 | 2019 |

|---|---|---|---|

| Chiffre d'affaire | 179 | 173 | 170 |

| Résultat opérationnel | 30 | 29 | 30 |

| Résultat net part du groupe | 20 | 20 | 18 |

| Bilan (M€) | 2017 | 2018 | 2019 |

| Actifs non courants | 210 | 210 | 226 |

| Actifs courants | 67 | 67 | 67 |

| Dont trésorerie | 18 | 22 | 17 |

| Fonds propres | 115 | 113 | 119 |

| Passifs non courants | 99 | 101 | 101 |

| Dont dettes fin. À LT | 81 | 83 | 82 |

| Passifs courants | 62 | 63 | 74 |

| Dont dettes fin. À CT | 15 | 17 | 25 |

| Total bilan | 277 | 276 | 293 |

| BFR | 2 | -1 | 1 |

| Ratios (%) | 2017 | 2018 | 2019 |

| Variation CA | 7% | -3% | -2% |

| Marge opérationnelle | 17% | 17% | 18% |

| Marge nette | 11% | 11% | 10% |

| ROE | 17% | 17% | 15% |

| BFR/CA | 0 | 0 | 0 |

| Payout | 54% | 47% | 53% |

| Rendement dividende (c)/(a) | 3,6% | 4,0% | 4,9% |

| Ratios d'endettement | 2017 | 2018 | 2019 |

| Gearing (%) | 67% | 69% | 76% |

| Dettes nettes / EBIT | 2,6 | 2,7 | 3,0 |

| Valorisation | 2017 | 2018 | 2019 |

| Nombre d'actions (en millions) | 7,3 | 7,1 | 6,6 |

| (a) Cours (moyenne annuelle en euros) | 41,1 | 32,2 | 28,3 |

| (1) Capitalisation boursière (en M€) | 300 | 229 | 188 |

| (2) Dettes financières - trésorerie nette | 78 | 78 | 90 |

| Valeur d'entreprise = (1)+(2) | 378 | 307 | 277 |

| Données par action € | 2017 | 2018 | 2019 |

| Bnpa | 2,7 | 2,8 | 2,6 |

| (b) Actif net / Action | 15,8 | 15,8 | 17,9 |

| (c)Dividende /action | 1,48 | 1,30 | 1,40 |

| Valeur | 2017 | 2018 | 2019 |

| PER | 15 | 12 | 11 |

| VE/ROC | 12,5 | 10,7 | 9,3 |

| VE/CA | 2,1 | 1,8 | 1,6 |

| P/B (a)/(b) | 2,6 | 2,0 | 1,6 |

Disclaimer : Les informations fournies présentent un caractère purement informatif, elles ne constituent pas un conseil en investissement, ni une recommandation d’achat ou de vente ou de la recherche en investissement.

L’attention du lecteur est en outre attirée sur les risques liés au caractère spéculatif et aux fluctuations rapides et aléatoires de certains marchés financiers, aucune garantie ne peut être donnée quant à leur évolution future. Le lecteur reste seul et unique juge de l’opportunité des opérations qu’il pourra être amené à conclure et doit impérativement apprécier ses choix d’investissement en fonction de sa situation financière, de son expérience et de ses objectifs personnels en matière de placement (notamment en termes de degré d’acceptation du risque de perte en capital et de durée d’investissement envisagée).

Ni MasterBourse.fr ni son équipe ne sauraient en aucun cas être tenue pour responsable de l’utilisation faite de cette information par les lecteurs et des conséquences financières, fiscales ou autres résultats des décisions financières prises, notamment sur la base de cette information.

Les informations, estimations et commentaires exprimés dans ces publications proviennent de sources jugées dignes de foi. Toutefois, MasterBourse n’en garantit ni l’exactitude, ni l’exhaustivité, ni la fiabilité. Ainsi, sa responsabilité, ni celle de ses dirigeants, ni celle de ses employés, ne pourrait être engagée d’aucune manière à ce titre.

Ces publications restent la propriété de MasterBourse et ne peuvent être reproduites ou diffusées sans autorisation préalable de MasterBourse.

Déontologie : Les membres de MasterBourse sont avant tout des investisseurs. La majorité de leur patrimoine est investie en actions. Ils peuvent par conséquent être investis dans une entreprise analysée au moment de la publication. Ils peuvent également acheter ou vendre des actions en fonction des opportunités sans vous prévenir.

Disclaimer :

Les informations fournies présentent un caractère purement informatif, elles ne constituent pas un conseil en investissement, ni une recommandation d’achat ou de vente ou de la recherche en investissement.

L’attention du lecteur est en outre attirée sur les risques liés au caractère spéculatif et aux fluctuations rapides et aléatoires de certains marchés financiers, aucune garantie ne peut être donnée quant à leur évolution future. Le lecteur reste seul et unique juge de l’opportunité des opérations qu’il pourra être amené à conclure et doit impérativement apprécier ses choix d’investissement en fonction de sa situation financière, de son expérience et de ses objectifs personnels en matière de placement (notamment en termes de degré d’acceptation du risque de perte en capital et de durée d’investissement envisagée).

Ni MasterBourse.fr ni son équipe ne sauraient en aucun cas être tenue pour responsable de l’utilisation faite de cette information par les lecteurs et des conséquences financières, fiscales ou autres résultats des décisions financières prises, notamment sur la base de cette information.

Les informations, estimations et commentaires exprimés dans ces publications proviennent de sources jugées dignes de foi. Toutefois, MasterBourse n’en garantit ni l’exactitude, ni l’exhaustivité, ni la fiabilité. Ainsi, sa responsabilité, ni celle de ses dirigeants, ni celle de ses employés, ne pourrait être engagée d’aucune manière à ce titre.

Ces publications restent la propriété de MasterBourse et ne peuvent être reproduites ou diffusées sans autorisation préalable de MasterBourse.

Bravo, superbe travail.

Néanmoins la qualité des fiches est variable. Certainement à cause de la qualité de la communication ,elle aussi variable, des entreprises.

Merci.