Fiche Elis bourse. Mise à jour le 05/03/2025 – Source : rapports annuels.

Présentation d'Elis

Elis est un des leaders européens dans le domaine du nettoyage et de l’hygiène. Les origines du groupe remontent à 1883, lorsque la famille Leducq fonde les Grandes Blanchisseries de Pantin. Après l’avoir racheté en 2007, le fonds Eurazeo introduit Elis en bourse en 2015 afin de lever 750 millions d’euros et désendetter le groupe (2 milliards d’euros de dettes à l’époque).

En 2017, Elis, profitant des déboires de son concurrent britannique Berendsen, lance une OPA hostile sur ce dernier. L’opération est réussie. Le roi français de la blanchisserie double pratiquement de taille.

13 euros par action : c’est le cours d’introduction d’Elis en bourse.

Principaux actionnaires

Canada Pension Plan Investment

11.9%

BW Gestão de Investimentos Ltda. (“BWGI”)

15.1%

Bpifrance Investissement (Fonds LAC I)

5.4%

Flottant

67.7%

2024 en bref

Chiffre d'affaires

0

Mds€

Marge opérationnelle

0

%

Free cash-flow

0

m€

Résultat net

0

m€

Endettement net

0

Mds€

Gearing

0

%

Les métiers d'Elis

Elis fournit un service de location-entretien d’une large gamme de linge (draps, housses de couettes, nappes, Etc).

– Linge de restauration.

– Linge de cuisine.

– Linge d’hébergement.

Principaux clients : l’hôtellerie, la restauration, la santé, l’Ultra Propre, la beauté, l’industrie, l’agroalimentaire, Spa & fitness…

Elis fournit un service de location-entretien d’une large gamme de vêtements (blouses, gilets, T-shirts, chemises, gilets, Etc).

– Vêtement de travail.

– EPI (équipements de protection individuelle).

– Cleanroom.

– Linge des résidents.

Principaux clients : l’hôtellerie, la restauration, la santé, l’Ultra Propre, la beauté, l’industrie, l’agroalimentaire, Spa & fitness…

– Sanitaire

– Boissons

– Protection des sols

– Essuyage industriel

– Pest Control

– DASRI (déchets d’activités de soins à risques infectieux)

CA par segment de marché

Rentabilité par région

(EBITDA%)

Le business model d'Elis

Avantages de ce business model

Pour Elis

- La facturation sur la base d’un abonnement récurrent sur une longue période offre de la visibilité et de la résilience. Le CA a été faiblement impacté lors des crises économiques de 2001, 2008 ou 2012. En 2020 et l'arrêt quasi total de l'activité touristique, le CA n'a baissé "que" de -14% et surtout, le groupe n'a pas affiché de pertes.

Pour le client

- L’opportunité d’externaliser une tâche non stratégique et de se concentrer sur le cœur de métier.

- Une solution financière intéressante grâce à des investissements plus faibles.

L'avantage concurrentiel d'Elis

Elis jouit d’un avantage concurrentiel fort : « l’effet réseau ».

Explication : Lorsqu’un camion de l’entreprise part de l’usine pour livrer un restaurant en linge propre et récupérer le linge sale, cela représente un coût fixe supporté, théoriquement, en totalité par ce restaurant. Si l’entreprise arrive à conclure un contrat avec un 2ème restaurant à quelques mètres de son client, le coût marginal fixe pour ce 2ème potentiel client sera quasiment nul.

Plus Elis noue des partenariats locaux et plus les charges fixes par client seront faibles et plus les marges seront en hausse. Toute la stratégie d’Elis repose donc sur la densification du maillage de son réseau de distribution.

Plus le réseau est dense et plus la compétitivité d’Elis se renforce face à des concurrents de tailles plus modestes et de nouveaux entrants.

C’est la raison de la multiplication des opérations de croissance externe. Il est plus rentable d’acheter un réseau existant et rentable que de le construire de zéro.

Répartition des ventes 2024

Par secteur d'activité

- Le profil diversifié des clients d’Elis est un atout en cas de crise économique. Cette diversité a offert une certaine résilience à l’entreprise notamment lors du choc du Covid

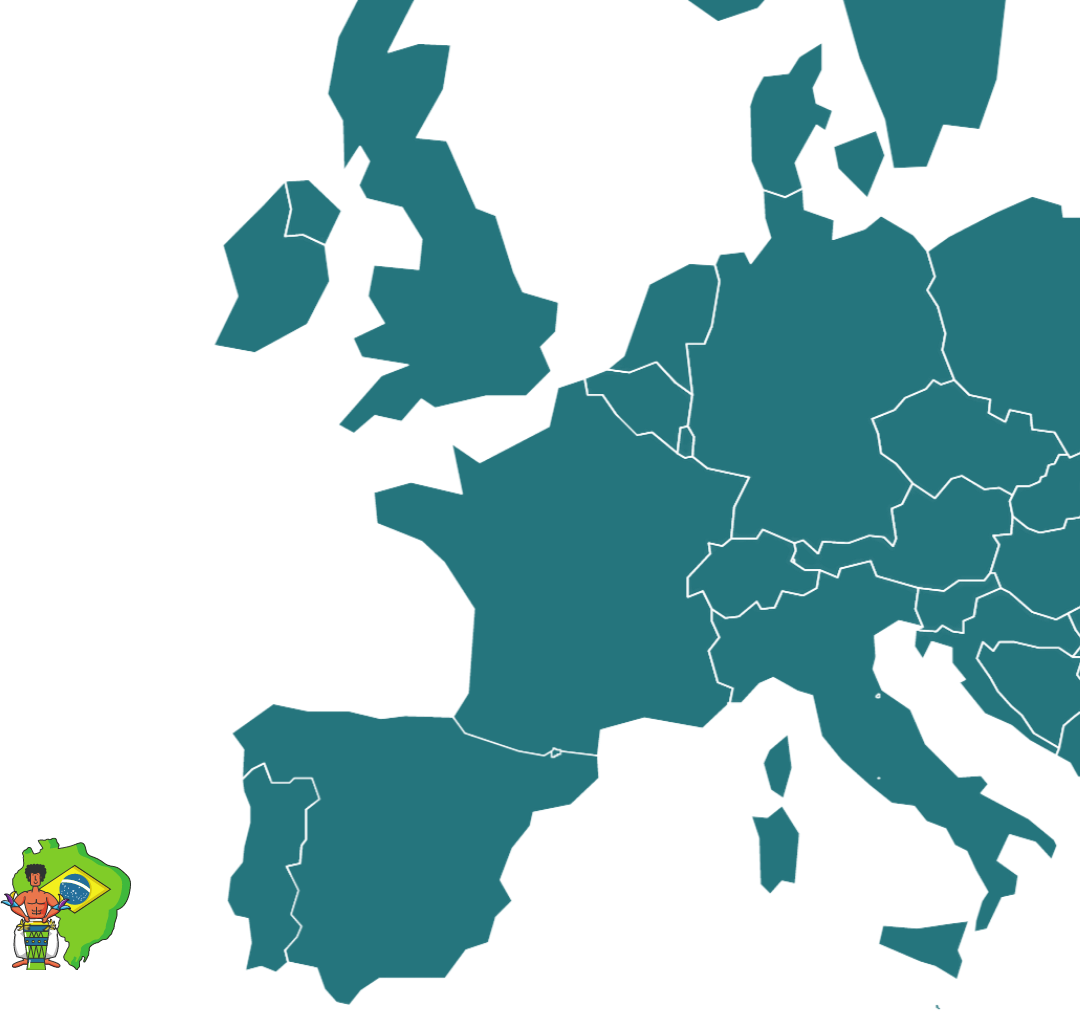

Par zone géographique

12%

Royaume-Uni

30%

France

9%

Europe du Sud (Espagne principalement)

25%

Europe centrale

14%

Scandinavie & Europe de l’Est

10%

Amérique du sud dont Brésil (7%)

Les points forts d'Elis

- Un avantage concurrentiel local fort grâce à un maillage territorial dense autour des usines.

- Une base de clients très diversifiée qui permet d'amortir les chocs économiques où une crise liée à un secteur spécifique.

- Une large gamme de services. Un atout pour des clients qui cherchent un seul interlocuteur pour tout entretenir et éviter de multiplier les prestataires.

- Un marché en croissance porté par le souhait d'externaliser de plus en plus les tâches non stratégiques.

- Un business model basé sur des abonnements mensuels et des contrats pluriannuels qui offre de la récurrence et de la visibilité.

Les risques

- Impact des taux d’intérêt :

La croissance se fait essentiellement par acquisitions (plus de 70 acquisitions ces 10 dernières années). Un environnement à taux élevés pourrait impacter négativement le rythme de la croissance externe future.

- Impact des devises :

Un décrochage des devises sud-américaine et brésilienne en particulier aura un impact négatif sur les comptes.

Elis & la bourse

Depuis l’introduction d’Elis en bourse en 2015, un ratio cours sur actif net égal ou en dessous de 1 a été un bon signal d’achat.

Une forte dilution par le passé :

Entre 2016 et 2024 le nombre d’actions a été multiplié par 2. Cette dilution a permis à l’entreprise de racheter son concurrent britannique Berendsen. Les acquisitions qui engendrent une forte dilution sont une arme à double tranchant. Une bonne cible pourrait être créatrice de richesse même en tenant compte de la dilution. Une mauvaise acquisition, par contre, pourrait être extrêmement préjudiciable. Une double peine pour les actionnaires.

Performance opérationnelle

Chiffre d'affaires

En milliards d’euros

résultat opérationnel

En millions d’euros

marge opérationnelle

En %

résultat net

En millions d’euros

Dettes nettes

En milliards d’euros

Gearing

En %

Rentabilité des fonds propres

En %

Actif net par action

En EUR

Commentaires MasterBourse

L’introduction d’Elis en bourse en 2015 avait pour objectif la réduction de la dette pour pouvoir poursuivre la croissance. Il faut dire que multiplier les opérations d’acquisitions fait partie de l’ADN du groupe. Rien qu’en 2020, le groupe a racheté 5 entreprises. La raison de cette boulimie est à chercher dans la nature du business et l’avantage concurrentiel. Plus l’entreprise augmente le nombre de ses clients autour d’une usine et plus le coût par client devient faible. Plus le coût est faible et plus dur sera la partie pour un concurrent qui voudrait s’installer sur le territoire. C’est un avantage concurrentiel redoutable à mesure que le maillage territorial croit. Une sorte de situation monopolistique sur un territoire bien délimité. C’est la raison pour laquelle Elis consolide chaque année son réseau par des acquisitions. Une mécanique moins risquée que de construire un réseau à partir de zéro.

Rentabilité :

L’Ebitda est stable dans une fourchette raisonnable [29-33%] sur plus de 15 ans. Le résultat net de l’entreprise ne reflète pas la vraie capacité bénéficiaire d’Elis à cause d’une charge financière très élevée. Le groupe communique un résultat net « ajusté » pour aider ses actionnaires. Nous préférons suivre l’évolution du Free Cash-Flow. Cette métrique est importante pour tout business mais particulièrement dans ce cas.

Les comparables d’Elis en bourse :

Le principal concurrent d’Elis coté en bourse est Rentokil initial (RTO), coté à Londres.

Bilan :

La dette nette est élevée et le restera pour les raisons évoquées plus haut. La crise du Covid a démontré néanmoins l’agilité de l’entreprise à faire face à une crise économique extrême. La diversité des métiers et des profils des clients ont permis à l’entreprise d’amortir le choc.

La croissance devrait à long terme se poursuivre.Elis devrait tirer parti de 5 tendances clés :

1/ L’augmentation de la demande en produits d’hygiène suite au Covid.Un changement d’habitudes qui s’est installé notamment pour les travailleurs industriels.

2/ Le vieillissement de la population dans les zones d’activité d’Elis entraîne une demande accrue en linge de maison et en produits d’hygiène (notamment dans les Maisons de retraites).

3/ La réindustrialisation en France et en Europe génère de nouvelles opportunités de croissance dans ce secteur.

4/ L’élargissement géographique du groupe vers des régions à forte croissance, telles que l’Amérique latine et l’Europe de l’Est.

5/ La capacité d’Elis à ajuster ses prix lui permet de répercuter l’augmentation des coûts sur ses clients en période d’inflation.

Par ailleurs, la force d’Elis réside dans la nature défensive et peu cyclique de son modèle économique. Historiquement, les revenus du groupe ont bien résisté à toutes les crises précédentes. Cette résistance s’explique par le caractère indispensable des services d’Elis pour le bon fonctionnement de ses clients, la complexité à internaliser ces services et leur faible impact sur la structure des coûts des clients.

Si les taux d’intérêts demeurent élevés durant plusieurs années, cela pourrait néanmoins constituer un véritable frein à la croissance qui, historiquement, a toujours été alimentée par des acquisitions par effet de levier.

DONNÉES FINANCIÈRES

| Compte de résultat (M€) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|---|---|

| Chiffre d'affaires | 1 415 | 1 513 | 2 194 | 3 133 | 3 282 | 2 806 |

| Résultat opérationnel | 113 | 187 | 116 | 245 | 335 | 119 |

| Résultat net part du groupe | -57 | 94 | 42 | 82 | 142 | 4 |

| Bilan (M€) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Actifs non courants | 2 765 | 3 027 | 6 703 | 6 718 | 7 199 | 7 006 |

| Actifs courants | 484 | 649 | 1 263 | 1 077 | 1 000 | 854 |

| Dont trésorerie | 57 | 170 | 416 | 197 | 172 | 138 |

| Fonds propres | 1 054 | 1 151 | 2 923 | 2 868 | 2 957 | 2 807 |

| Passifs non courants | 1 574 | 1 563 | 2 629 | 3 679 | 3 989 | 3 953 |

| Dont dettes fin. À LT | 1 267 | 1 277 | 2 061 | 3 102 | 3 116 | 3 067 |

| Passifs courants | 622 | 962 | 2 413 | 1 248 | 1 253 | 1 100 |

| Dont dettes fin. À CT | 235 | 494 | 1 642 | 453 | 428 | 79 |

| Total bilan | 3 249 | 3 676 | 7 965 | 7 795 | 8 199 | 7 861 |

| BFR | 41 | 12 | 75 | 85 | 3 | -304 |

| Ratios (%) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Variation CA | 6% | 7% | 45% | 43% | 5% | -14% |

| Marge opérationnelle | 8% | 12% | 5% | 8% | 10% | 4% |

| Marge nette | -4% | 6% | 2% | 3% | 4% | 0% |

| ROE | -5% | 8% | 1% | 3% | 5% | 0% |

| BFR/CA | 3% | 1% | 3% | 3% | 0% | -11% |

| Payout | 45% | 193% | 99% | 61% | 2213% | |

| Rendement dividende (c)/(a) | 2,5% | 2,6% | 2,0% | 2,0% | 2,5% | |

| Ratios d'endettement | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Gearing (%) | 137% | 139% | 112% | 117% | 114% | 107% |

| Dettes nettes / EBIT | 12,8 | 8,5 | 28,3 | 13,7 | 10,1 | 25,2 |

| Valorisation | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Nombre d'actions (en millions) | 113,9 | 113,9 | 219,3 | 219,7 | 221,3 | 221,3 |

| (a) Cours (moyenne annuelle en euros) | 13,7 | 14,0 | 18,9 | 18,8 | 15,7 | 12,2 |

| (1) Capitalisation boursière (en M€) | 1 565 | 1 590 | 4 135 | 4 133 | 3 467 | 2 708 |

| (2) Dettes financières - trésorerie nette | 1 446 | 1 601 | 3 287 | 3 358 | 3 372 | 3 008 |

| Valeur d'entreprise = (1)+(2) | 3 011 | 3 192 | 7 421 | 7 491 | 6 840 | 5 716 |

| Données par action € | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Bnpa | -0,5 | 0,8 | 0,2 | 0,4 | 0,6 | 0,0 |

| (b) Actif net / Action | 9,3 | 10,1 | 13,3 | 13,1 | 13,4 | 12,7 |

| (c)Dividende /action | 0,35 | 0,37 | 0,37 | 0,37 | 0,39 | 0,39 |

| Valeur | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| PER | 0 | 17 | 98 | 51 | 24 | 694 |

| VE/ROC | 26,6 | 17,0 | 63,9 | 30,5 | 20,4 | 47,9 |

| VE/CA | 2,1 | 2,1 | 3,4 | 2,4 | 2,1 | 2,0 |

| P/B (a)/(b) | 1,5 | 1,4 | 1,4 | 1,4 | 1,2 | 1,0 |

Encore une fois Master Bourse démontre tout son professionnalisme, l’analyse est clair et détaillée, très facile de se faire une idée sur le business modèle complet de l’entreprise. Avec mon travail je n’ai pas le temps d’analyser les entreprises de fond en comble pour des investissements long terme, il m’a fallu 5min pour lire l’article au complet et me donner une idée d’investissement.

Merci à vous Master Bourse pour ce travail de qualité qui mérite plus de visibilité.

Merci Marco !

Merci. Analyse très complète et très fluide. C’est parfait pour évaluer le business modèle en quelques minutes !

Merci. Analyse très complète et très fluide. C’est parfait pour évaluer le business modèle en quelques minutes !

Encore une super analyse réalisée par l’équipe MasterBourse. Merci pour ce travail qui m’apporte davantage de visibilité sur cette entreprise.

Merci Hugo ! C’est un plaisir.