Fiche Maisons du monde en bourse mise à jour le 05/05/2025 / Source : rapports annuels.

Présentation de Maisons Du Monde

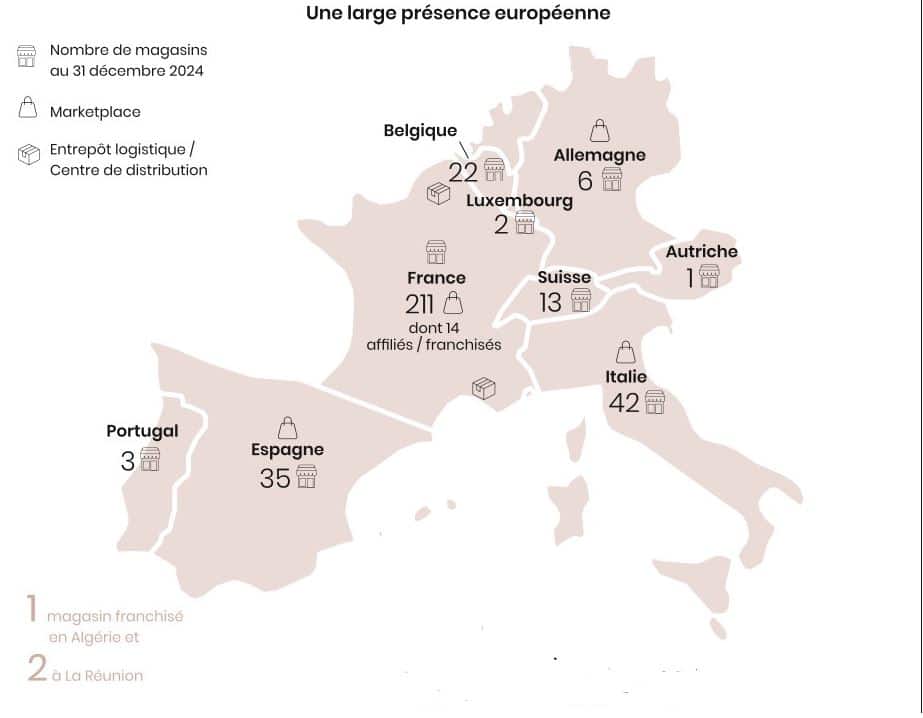

Depuis ses débuts modestes en 1996 en tant que « bazar du monde » à Brest, Maisons du Monde a parcouru un long chemin. Aujourd’hui, l’entreprise est une enseigne de distribution, d’ameublement et de décoration présente dans 9 pays, avec 357 magasins et 8 108 collaborateurs.

L’histoire de Maisons du Monde avec la bourse a commencé en 2016 et a été assez chaotique. Madame Julie Walbaum a dirigé l’entreprise de 2018 à 2023, avant d’être remplacée par François-Melchior de Polignac à la tête de l’entreprise.

Principaux actionnaires

Teleios Capital Partners LLC

28.5%

MARY Equity Investment

26.5%

Maisons du monde

9%

Flottant

36%

2024 en bref

Chiffre d'affaires

0

Md€

Marge opérationnelle

0

%

Free cash-flow

0

m€

Résultat net

0

m€

Endettement net**

0

m€

Gearing**

0

%

L'activité de Maisons Du Monde

Ventes par canal

(en millions d’euros)

Ventes en ligne

0

%

ventes en ligne

(en % des ventes totales)

Ventes à l'international

0

%

Nombre de magasins

(En unité)

La stratégie

-

Positionnement

- Un positionnement « original et accessible ».

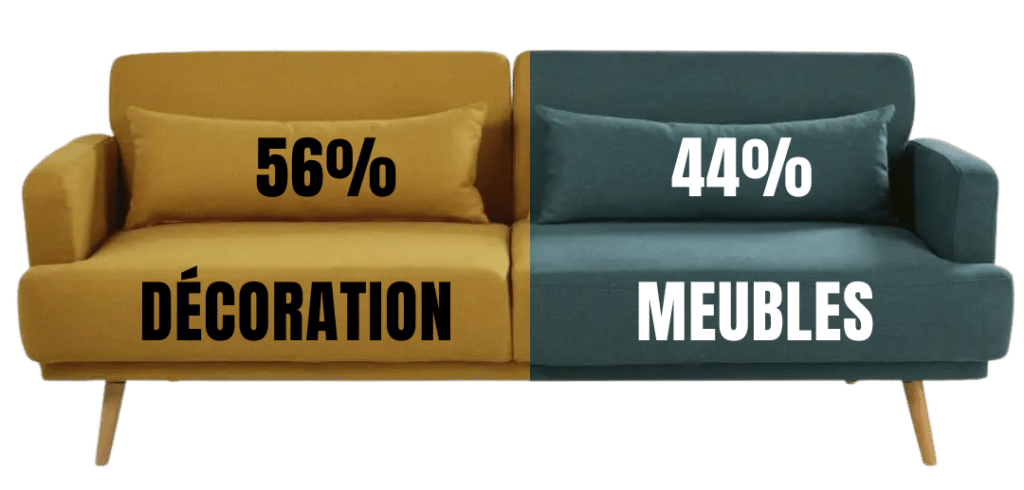

- Un modèle économique de « fast fashion » à la Zara : des collections renouvelées deux fois par an pour les articles de décoration et une fois par an pour les meubles.

- Un tiers de la gamme est désigné en interne.

-

Concurrence

Un marché ultra concurrentiel et des acteurs aux profils différents :

- Des concurrents directs (Casa, H&M Home et Zara Home);

- Des acteurs fonctionnels (Alinéa, But, Conforama et IKEA);

- Des concurrents plus généralistes (Galeries Lafayette) ou des enseignes de bricolage (Bricorama);

- Des pure players de l’e-commerce (Home24, Westwing).

-

Distribution

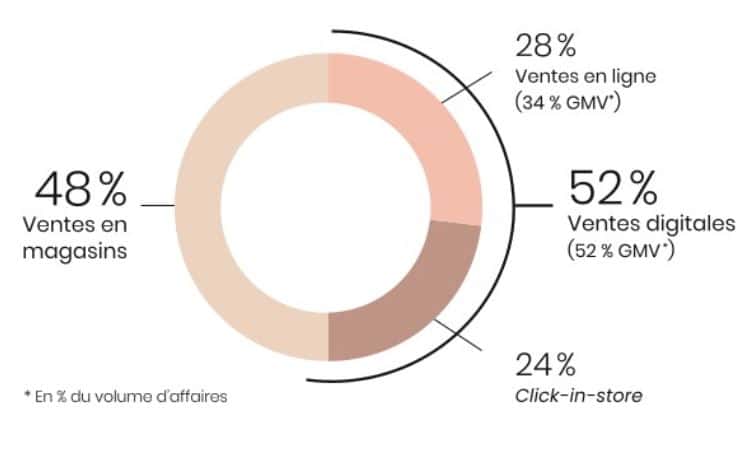

- Multicanal : cross canal entre le site internet et les magasins. Les ventes en lignes sont passées de 7% en 2010 à 29% en 2019

- International : 3% en 2005, 20% en 2010 et 46% en 2022

- Multiformat : des magasins de 300 à 3000 mètres carrés en centre-ville, dans des zones commerciales périphériques ou bien dans des centres commerciaux.

- Une place de marché.

-

Communication

- 2ème enseigne préférée des Français derrière Ikea (classement OC&C pour l’ameublement)

- 2,5 millions de followers sur Instagram.

- Progression de la notoriété de la marque sur tous les marchés de l’enseigne.

-

Positionnement

- Un positionnement « original et accessible ».

- Un modèle économique de « fast fashion » à la Zara : des collections renouvelées deux fois par an pour les articles de décoration et une fois par an pour les meubles.

- Un tiers de la gamme est désigné en interne.

-

Concurrence

Un marché ultra concurrentiel et des acteurs aux profils différents :

-- Des concurrents directs (Casa, H&M Home etc);

-- Des acteurs fonctionnels (Alinéa, But et IKEA);

- Des concurrents plus généralistes (Galeries Lafayette) ou des enseignes de bricolage (Bricorama);

-- Des pure players de l’e-commerce.

-

Distribution

- Multicanal : cross canal entre le site internet et les magasins. Les ventes en lignes sont passées de 7% en 2010 à 29% en 2022

- International : 3% en 2005, 20% en 2010 et 46% en 2022

- Multiformat : des magasins de 300 à 3000 mètres carrés en centre-ville, dans des zones commerciales périphériques ou bien dans des centres commerciaux.

-

Communication

- 2ème enseigne préférée des Français derrière Ikea (classement OC&C pour l’ameublement)

- 2.5 millions de followers sur Instagram.

- Progression de la notoriété de la marque sur tous les marchés de l’enseigne.

L'évolution du nombre de magasins

Les leviers de croissance

Le core business

Retrouver la croissance organique grâce :

-

1.

la différenciation de l’offre à travers l’innovation. -

2.

la customisation des produits.

Les axes de développement

-

1.

Développement de la place de marché -

2.

Accélération de la rationalisation du réseau. -

3.

Développement des meubles pour le B&B.

Maisons Du monde EN BOURSE

Introduite en bourse à 17eur en 2016, l’action de Maisons Du Monde est montée jusqu’à 39eur avant de commencer sa lente glissade. Aujourd’hui, l’entreprise cote sous son cours d’introduction. Plusieurs raisons expliquent cette sous performance :

• Des ratios de valorisation trop élevés à l’origine : l’entreprise s’est présentée comme une référence du fast fashion, mais n’a pas tenu ses promesses de croissance et de rentabilité.

• Une communication financière désastreuse : le management a multiplié les avertissements sur résultats et les révisions à la baisse de ses objectifs, sapant la confiance des investisseurs.

• Un positionnement moins pertinent : l’entreprise, qui vise le segment moyen de gamme, a subi la concurrence des acteurs low cost et premium, ainsi que la baisse du pouvoir d’achat de sa clientèle.

• La remontée des taux d’intérêt : le marché du logement s’est contracté, réduisant les opportunités de meubler et de décorer son intérieur.

• Une gouvernance catastrophique : le turn-over des directeurs financiers est un mauvais signal pour l’entreprise. Il démontre la faible conviction et des divergences sur les perspectives.

Valorisation de Maisons du monde

Performance opérationnelle

Chiffre d'affaires

En millions d’euros

résultat opérationnel

En millions d’euros

marge opérationnelle

En %

résultat net

En millions d’euros

Dettes nettes

En millions d’euros (Hors IFRS16)

Gearing

En % (Hors IFRS16)

Rentabilité des fonds propres

En %

Actif net par action

En EUR

Commentaires MasterBourse

Entre 2015 et 2019, Maisons du Monde a connu une croissance importante, avec une augmentation annuelle de 15% des ventes et des bénéfices opérationnels. Cette croissance a été tirée par plusieurs leviers, notamment l’augmentation du nombre de magasins, les ventes par magasin et les ventes sur internet.

Mais à partir de 2020, l’environnement macroéconomique s’est retourné. Après un rebond temporaire lié aux confinements, la demande s’est fortement contractée sous l’effet de l’inflation, de la baisse du pouvoir d’achat, de la hausse des taux d’intérêt et de l’effondrement du marché immobilier. Face à cette nouvelle donne, Maisons du Monde a lancé plusieurs chantiers de rationalisation : fermeture de magasins peu rentables, retrait de l’activité américaine Modani et simplification du catalogue produits (réduction de 30 % du nombre de références depuis 2022).

L’impact sur la profitabilité est sévère : la marge opérationnelle est tombée à 0,1 % en 2024, contre 10 % quelques années plus tôt. L’EBIT s’est effondré à 1,2 M€, contre près de 90 M€ en 2021. Cette dégradation est liée à la rigidité d’un modèle économique à coûts fixes élevés, couplée à une base de coûts encore trop importante.

Malgré tout, le groupe a généré un cash-flow libre positif de 15,2 M€ en 2024, en maîtrisant ses investissements (Capex/ventes limité à 2,3 %) et son besoin en fonds de roulement. Ce profil de génération de cash reste un atout clef dans un contexte dégradé.

L’adoption de la norme IFRS 16 continue de gonfler artificiellement la dette publiée, qui ressort à 606 M€ fin 2024, incluant 521 M€ de dettes locatives. Hors loyers futurs, la dette financière nette “réelle” s’élève à 85 M€, en baisse par rapport à 2023. Toutefois, le ratio de levier net explose à 3,8x l’EBITDA, ce qui a contraint le groupe à renégocier ses covenants bancaire.

Points positifs

- Valorisation attractive au regard des fondamentaux et de la génération de cash.

Marge brute résiliente à 64 %, préservée grâce à une bonne maîtrise des achats et transports.

Lancement du plan de transformation Inspire Everyday (2024–2026) avec pour objectif un retour à la croissance rentable, 100 M€ d’économies cumulées, et >100 M€ de free cash-flow sur deux ans.

Offre de services enrichie (fidelity, visualisation 3D, marketplace, déco personnalisée).

Points faibles

Rentabilité dégradée : un EBIT marginal malgré une taille critique.

Gouvernance instable : au moins 3 directeurs financiers se sont succédé entre 2022 et 2024, et la direction générale a été renouvelée à plusieurs reprises.

Manque de visibilité stratégique à moyen terme malgré les annonces : l’efficacité du plan Inspire Everyday reste à démontrer.

Après une année 2024 marquée par un environnement économique dégradé et une rentabilité quasi nulle, Maisons du Monde mise désormais sur son plan de transformation Inspire Everyday pour redresser la trajectoire d’ici 2026. Le groupe vise une reprise progressive de la croissance du chiffre d’affaires, tout en restaurant ses marges et sa génération de cash.

Deux axes stratégiques guident cette relance :

Le renforcement du modèle commercial, avec une rationalisation de l’offre produit (-35 % de références prévues entre 2022 et 2025), des extensions catégorielles ciblées (salle de bain, accessoires pour animaux…), le développement de la marketplace dans 4 pays européens, et la montée en puissance du programme de fidélité lancé fin 2024.

L’optimisation du modèle opérationnel, à travers un programme d’économies brutes porté à plus de 145 M€ sur cinq ans, une réduction du parc de fournisseurs de 50 %, et une accélération du modèle asset-light (30 % des magasins en affiliation/franchise visés). L’objectif est de dégager plus de 100 M€ de free cash-flow cumulé d’ici fin 2026, tout en maintenant un ratio Capex/ventes à 2,5 %.

Maisons du Monde s’appuie également sur sa dynamique RSE via son programme « Good is Beautiful », avec pour ambition que 40 % de son offre soit labellisée responsable à horizon 2026 (contre 39 % atteints en 2024).

Notre avis Masterbourse : le redressement de Maisons du Monde repose sur une exécution irréprochable du plan Inspire Everyday. Si les objectifs sont crédibles, leur atteinte dépendra de la capacité à restaurer la rentabilité dans un secteur toujours sous pression. Le vrai catalyseur de revalorisation sera la démonstration concrète, dès 2025, d’un retour progressif aux profits.

DONNÉES FINANCIÈRES

| Compte de résultat (M€) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|---|---|---|

| Chiffre d'affaires | 723 | 910 | 1 042 | 1 143 | 1 264 | 1 227 | 1 354 | 1 278 |

| Résultat opérationnel | 65 | 67 | 102 | 105 | 109 | 36 | 122 | 63 |

| Résultat net part du groupe | -14 | -12 | 63 | 60 | 59 | 1 | 66 | 34 |

| Bilan (M€) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Actifs non courants | 722 | 750 | 772 | 825 | 1 488 | 1 383 | 1 355 | 1 384 |

| Actifs courants | 259 | 320 | 352 | 57 | 94 | 297 | 163 | 121 |

| Dont trésorerie | 76 | 60 | 100 | 57 | 94 | 297 | 163 | 121 |

| Fonds propres | 17 | 497 | 532 | 591 | 632 | 594 | 652 | 604 |

| Passifs non courants | 784 | 343 | 334 | 347 | 896 | 1 117 | 900 | 923 |

| Dont dettes fin. À LT | 692 | 36 | 52 | 54 | 51 | 2 | 1 | 0 |

| Passifs courants | 179 | 194 | 258 | 261 | 234 | 258 | 291 | 326 |

| Dont dettes fin. À CT | 27 | 0 | 0 | 11 | 0 | 200 | 29 | 224 |

| Total bilan | 980 | 1 071 | 1 124 | 882 | 1 583 | 1 680 | 1 518 | 1 505 |

| BFR | 30 | 66 | -5 | -249 | -234 | -58 | -262 | -102 |

| Ratios (%) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Variation CA | 25,8% | 14,5% | 9,7% | 10,5% | -2,9% | 10,3% | -5,6% | |

| Marge opérationnelle | 9% | 7% | 10% | 9% | 9% | 3% | 9% | 5% |

| Marge nette | -2% | -1% | 6% | 5% | 5% | 0% | 5% | 3% |

| ROE | -80% | -2% | 12% | 10% | 9% | 0% | 10% | 6% |

| BFR/CA | 4% | 7% | 0% | -22% | -19% | -5% | -19% | -8% |

| Payout | 0% | 0% | 22% | 33% | 36% | 4555% | 168% | 458% |

| Rendement dividende (c)/(a) | 0,0% | 1,1% | 1,7% | 3,0% | 13,9% | 14,2% | 27,5% | |

| Ratios d'endettement | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Gearing (%) | -5% | -9% | 1% | -7% | -16% | -20% | 17% | |

| Dettes nettes / EBIT | 9,9 | -0,4 | -0,5 | 0,1 | -0,4 | -2,7 | -1,1 | 1,6 |

| Valorisation | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Nombre d'actions (en millions) | 45,2 | 45,2 | 45,2 | 45,2 | 45,2 | 45,2 | 45,2 | 45,2 |

| (a) Cours (moyenne annuelle en euros) | 19,4 | 28,2 | 25,4 | 15,8 | 10,6 | 17,4 | 12,6 | |

| (1) Capitalisation boursière (en M€) | 0 | 877 | 1 276 | 1 151 | 713 | 479 | 785 | 572 |

| (2) Dettes financières - trésorerie nette | 643 | -24 | -48 | 8 | -43 | -95 | -133 | 103 |

| Valeur d'entreprise = (1)+(2) | 643 | 853 | 1 228 | 1 159 | 670 | 384 | 652 | 675 |

| Données par action € | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Bnpa | -0,3 | -0,3 | 1,4 | 1,3 | 1,3 | 0,0 | 1,5 | 0,8 |

| (b) Actif net / Action | 0,4 | 11,0 | 11,8 | 13,1 | 14,0 | 13,1 | 14,4 | 13,4 |

| (c)Dividende /action | 0,00 | 0,00 | 0,31 | 0,44 | 0,47 | 1,47 | 2,47 | 3,47 |

| Valeur | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| PER | 0 | 0 | 20 | 19 | 12 | 328 | 12 | 17 |

| VE/ROC | 9,9 | 12,8 | 12,0 | 11,1 | 6,1 | 10,8 | 5,4 | 10,6 |

| VE/CA | 0,9 | 0,9 | 1,2 | 1,0 | 0,5 | 0,3 | 0,5 | 0,5 |

| P/B (a)/(b) | 0,0 | 1,8 | 2,4 | 1,9 | 1,1 | 0,8 | 1,2 | 0,9 |

vos presentations

d’entreprise sont tres interessantes

merci

et merci de continuer ces eclairages tres instructifs

Merci Christophe pour ce retour. Un plaisir de vous lire !

Bonjour, auriez vous des informations sur les parts de marché des DAS (domaine d’activité stratégique) de Maisons du monde ?

Merci par avance

Bonjour Anais,

A notre connaissance, MDM ne communique pas ces infos.

Excellent début de semaine

Bonjour, analyses toujours aussi pertinentes, synthétiques, structurées. Pensez-vous mettre à jour cette fiche au niveau des données financières pour 2020 ? Merci encore pour votre remarquable travail. Je suis en cours de lecture des 12 résumés et c’est du pur bonheur de se délecter de ces ouvrages d’exception dont vous avez su capter la quintessence et en vulgariser le contenu.