Investir dans les entreprises familiales

- Par : L'équipe MasterBourse

Lorsque l’on parle d’entreprises familiales en bourse, le premier réflexe est de penser à de petites entreprises de quelques dizaines de millions d’euros de capitalisations. Mais certains bâtisseurs d’empires, ont réussi au fil des années à métamorphoser ces petites structures familiales que l’imaginaire collectif se représente, en des méga-capitalisations. A l’image par exemple de Kering, L’Oréal ou encore, LVMH. Les entreprises familiales sont-elles de bons investissements ? Quelles sont leurs principales caractéristiques ? Quels sont leurs avantages et inconvénients ?

Quelques éléments de réponses dans cet article…

Qu’est-ce qu’une entreprise familiale cotée en bourse

La majorité des études publiées sur le sujet définissent une entreprise familiale comme étant : « une entreprise dans laquelle le fondateur ou ses descendants ont encore des parts dans le capital et des droits de vote qui leur permette d’avoir une influence notable sur la stratégie du groupe. »

Mais où positionner le curseur ? A quel moment peut-on considérer une entreprise dont une même famille détient une part du capital comme étant « familiale » ?

A titre d’exemple, une étude publiée par le Crédit Suisse en 2017 sur ce sujet, a retenu un plancher de 20% du capital qui doit être détenu à minima par une même famille, pour que l’entreprise soit considérée comme étant « familiale ».

Ce critère nous parait être nécessaire mais pas suffisant. Nous lui rajoutons donc, une deuxième condition qui nous parait être essentiel : la famille doit être directement représentée dans le comité de direction ou au conseil d’administration. Ce critère nous parait être important puisqu’il traduit un lien direct entre la direction de l’entreprise et la principale famille actionnaire.

Le cumul de ces 2 conditions nous permet de définir les entreprises familiales en bourse.

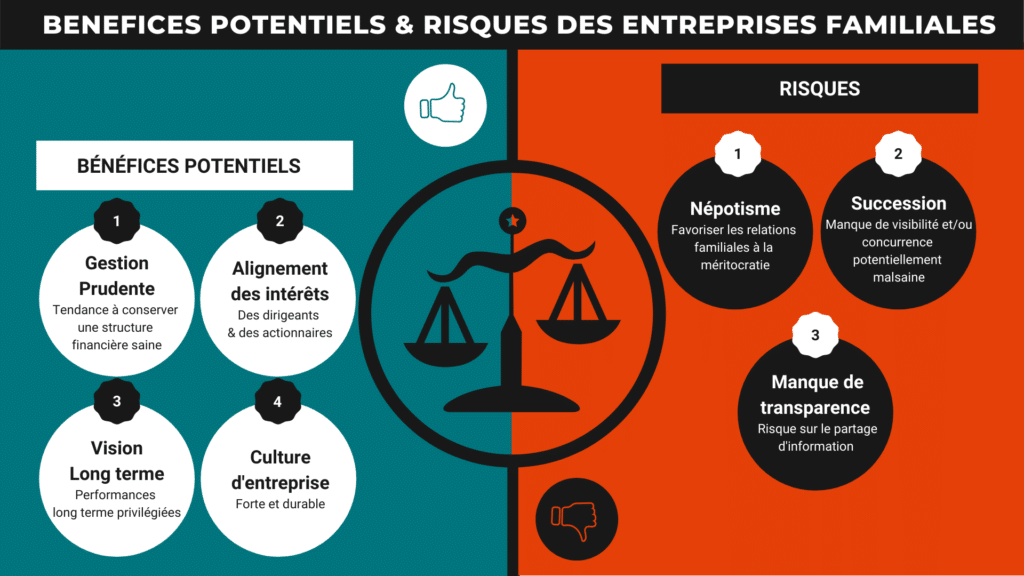

Quels sont les bénéfices potentiels et les risques liés aux entreprises familiales :

Les bénéfices potentiels :

1) Une gestion prudente « en bon père de famille » :

Le capital de ces entreprises constitue très souvent, le principal actif dont dispose la famille concernée. Elles sont donc naturellement tentées d’adopter des approches financières plus conservatrices. Leur discipline en matière de gestion financière, se matérialise par un niveau d’endettement (pour la plupart d’entre elles), en dessous de la moyenne des entreprises cotées.

En matière de croissance externe et d’acquisitions, on observe empiriquement, un double effet sur cette catégorie d’entreprises : Elles se montrent extrêmement prudentes dans les choix d’acquisitions en évitant « les aventures financières » risquées… Mais elles peuvent également se montrer nettement plus agressives que la moyenne lorsqu’une réelle opportunité stratégique se présente à elles.

2) Un alignement des intérêts entre dirigeants et actionnaires :

Lorsque le capitaine du navire et son propriétaire sont une seule et même personne, le sentiment de sécurité que ressentiront les passagers sera forcément plus grand. Le choix de la destination, les moyens d’y parvenir et le temps que l’on s’accorde pour y arriver seront liées à la volonté des propriétaires. Cette logique minimise les risques de voir débarquer, dans ce type de structure, un management « superstar », qui se lance dans des projets hasardeux afin d’augmenter ses bonus et surtout, sa notoriété ! A moins que l’un des fondateurs ou successeurs soit lui-même dans cet état d’esprit… Nous avons malheureusement quelques exemples en tête, mais ces derniers restent marginaux par rapport à la tendance globale.

3) Une vision axée sur le long terme :

Il s’agit là de l’un des points de différenciation les plus importants avec le reste des entreprises. L’identité familiale d’une entreprise peut souvent ériger un véritable rempart face au court-termisme. Les actionnaires familiaux réfléchissent sur plusieurs générations avec une volonté de transmission. C’est un objectif de pérennité qui prime. Ce dernier se traduit souvent par la favorisation du développement stratégique de long terme.

Ce type d’actionnaires est en effet plus disposé à laisser le capital dans l’entreprise pour une plus longue période et est capable de faire preuve de patience en temps voulu.

Petite anecdote : la doyenne des entreprises de la planète est une petite entreprise familiale, vieille de 13 siècles ! Il s’agit d’un petit hôtel japonais : le « Hoshi Ryokan ». Pas moins de 46 générations se sont succédées à la tête de cet établissement qui date de l’an 718…

4) Une culture d’entreprise forte :

Les entreprises familiales ont une plus grande adhésion au projet d’entreprise. Cela s’explique essentiellement par une plus grande sensibilisation aux différents enjeux auxquelles elle est confrontée mais aussi à une certaine loyauté que développe les différents collaborateurs vis-à-vis de l’entreprise ou de son fondateur.

L’entreprise familiale est néanmoins contrainte de s’adapter aux changements d’environnements ou d’époque, mais l’ADN culturel subsiste. Tout cela se traduit par un taux de turnover des collaborateurs nettement plus faible dans ce type de structure.

Les risques propres aux entreprises familiales

1) Le népotisme :

Les actionnaires minoritaires et impuissants que nous sommes, assistent parfois dans le cadre d’une entreprise familiale, à des nominations exaspérantes : la belle-fille du fondateur à la tête de la direction marketing, un neveu de 26 ans à la tête du pôle Amériques, … Le népotisme est le facteur incontournable qui gangrène toutes les entreprises familiales. Il peut certes être présent à des degrés différents, mais il sera présent quand même.

Les raisons expliquant le phénomène sont simples : i) la famille a d’abord besoin d’assoir son réseau (et des personnes de confiance) sur plusieurs maillons de la chaine pour en maitriser le contrôle et ii) l’optique de succession force les fondateurs à impliquer dès leurs plus jeunes âges, les potentiels successeurs. Dans certains cas, fort heureusement, certains « héritiers » s’avèrent être tout aussi efficaces que leurs prédécesseurs. Les élèves dépassent parfois même leurs maitres… François-Henri Pinault par exemple, fils du fondateur François Pinault, est l’artisan du recentrage du groupe Kering sur le secteur du luxe. Le groupe s’est indéniablement bonifié depuis que l’héritier a pris les commandes du groupe. Il existe évidemment des contre exemples… Nous pensons notamment au groupe Lagardère qui après avoir connu un succès considérable sous la direction de son fondateur Jean-Luc Lagardère, connait aujourd’hui quelques remous sous la direction de son héritier Arnaud Lagardère.

2) La succession :

La succession est souvent l’une des sources d’inquiétude les plus importantes pour le fondateur, comme pour les autres actionnaires qui partagent avec lui le même navire. Pour éviter à ce dernier un naufrage dramatique, deux options sont généralement envisagées : la première consiste à former très rapidement les héritiers directs. Ces deniers ont un parcours digne des plus grands « graduate program » et enchainent les fonctions jugées comme étant clé par le patriarche. C’est l’option qu’a pris Bernard Arnault par exemple, PDG de LVMH. Son fils ainé Antoine est aujourd’hui, en charge de la communication et de l’image de LVMH (il est également à la tête de Berluti). Quant à sa fille Delphine, elle occupe le poste de directrice générale adjointe de Vuitton depuis 2013. Qui des deux aura la lourde charge de succéder au père ? La question n’est pas encore d’actualité d’après la communication de LVMH. Mais dans ce cas précis, disons que les héritiers ont tout de même démontré leurs capacités respectives.

Il y a d’autres grands fondateurs qui n’ont pas d’héritiers directs souhaitant porter le lourd fardeau de la succession. Certains dirigeants d’entreprises familiales optent dans ce cas pour l’option B : un homme (ou une femme) de confiance, marqué néanmoins à la culotte par un conseil d’administration (ou un comité de direction) fort et fidèle pour défendre les intérêts de la famille. C’est le cas du groupe L’Oréal. A la mort d’Eugène Schueller en 1957, fondateur du groupe, c’est un homme de confiance et ami d’André Bettencourt (époux de la fille unique d’Eugène Schuller, Liliane Bettencourt), François Dalle qui lui succède. C’est d’ailleurs ce dernier qui transforma L’Oréal (une grande PME française lorsqu’il prit ses fonctions) en une multinationale. Mais durant tout ce temps, la famille Schueller-Bettencourt n’était jamais bien loin. Elle a continué à monopoliser le conseil d’administration du groupe.

D’autres fondateurs n’optent ni pour l’option A, ni pour l’option B mais choisissent une solution hybride. C’est la solution adoptée par Plastic Omnium par exemple. C’est en effet un tandem qui a succédé à Laurent Burelle. Il est composé d’un homme de confiance, Laurent Favre (directeur général), et de sa fille Félicie Burelle (directrice générale déléguée). Quant au patriarche qui a lui-même hérité du groupe de son père, il ne sera jamais bien loin puisqu’il a conservé un poste de Président de l’équipementier automobile.

3) Risque sur la transparence de l’information :

« L’information, c’est le pouvoir » : tous les fondateurs et dirigeants des entreprises familiales ont cet adage en tête. La famille étant omniprésente dans ce type de structure, le risque sur la transparence de l’information n’est donc pas négligeable. Même si les garde-fous sont assez nombreux pour les entreprises cotées…

Les entreprises familiales constituent-elles de bons investissements en bourse ?

Comme l’illustre notre schéma au début de l’article, la balance penche nettement en faveur des avantages qui sont plus nombreux et importants que les risques. La réponse est donc oui, indéniablement. Ce constat théorique a été confirmé empiriquement par plusieurs études, dont notamment celle menée par le Crédit Suisse. Cette étude s’est basée sur un échantillon significatif de près de 1000 entreprises familiales cotées de plusieurs régions du globe, sur 10 années pleines (2006-2017). Il en ressort que les entreprises familiales surperforment les marchés de 400 bp par an en moyenne sur la période d’observation.

Comment trouver les entreprises familiales ?

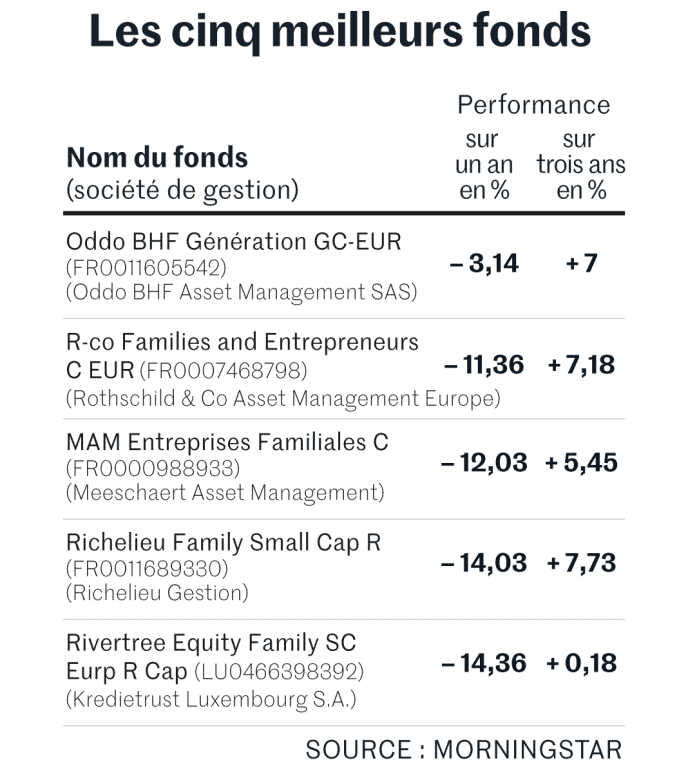

Euronext a lancé en 2017 le premier indice européen baptisé Family Business, composé de près d’une centaine d’entreprises familiales européennes cotées en Bourse.

Plusieurs fonds de gestion se positionnent par ailleurs sur cette thématique à l’instar de Oddo BHF Generation ou MAM entreprises familiales.

Cet article vous a plu ?

Inscrivez vous à notre newsletter pédagogique