Les value traps en bourse

- Par : L'équipe MasterBourse

Dans un marché boursier baissier, les investisseurs sont souvent plus enclins à chercher des opportunités d’achat à bon prix. Les value traps deviennent donc moins évidentes dans ce type de configuration. Et on tombe plus facilement dans leur piège. Voici un article qui vous aidera à mieux les comprendre et à mieux les éviter.

Définition d’une Value Trap :

Une value trap (ou piège de valeur) est une entreprise dont le cours de l’action semble être sous-évalué par rapport à sa valeur économique réelle, mais qui ne parviendra jamais à se redresser malgré cette supposée sous-évaluation. On achète ses actions en pensant que c’est une « bonne affaire » qui va repartir à un moment donné à la hausse, mais elle continue de chuter… On entre alors involontairement dans un cercle vicieux : on se convainc que notre investissement s’est fait dans une optique de long terme, que « Monsieur le marché » commet actuellement une grave erreur et qu’il finira par recouvrir la raison, mais elle continuera pourtant de chuter.

Au final, on se retrouve berné du début à la fin de ce qui sera une terrible expérience, car les cours des value traps continuent inexorablement leurs chutes.

Malgré le cruel destin que réservent les value traps à leurs détenteurs, elles continuent à duper beaucoup d’entre nous. Bon nombre de biais cognitifs expliquent notre tendance naturelle à sous-estimer les changements futurs et à surestimer la continuité avec le passé. On regarde le parcours graphique passé du cours, et on constate qu’il y a à peine quelques mois, l’action valait le double de ce qu’elle vaut aujourd’hui et on est naturellement tenté de penser qu’à un moment ou un autre, elle devrait revenir à ces niveaux.

On est également bernés par les anciennes performances financières sur la base desquelles on se dit que l’entreprise est à très bon prix en ce moment. Sauf que l’avenir peut-être totalement différent du passé.

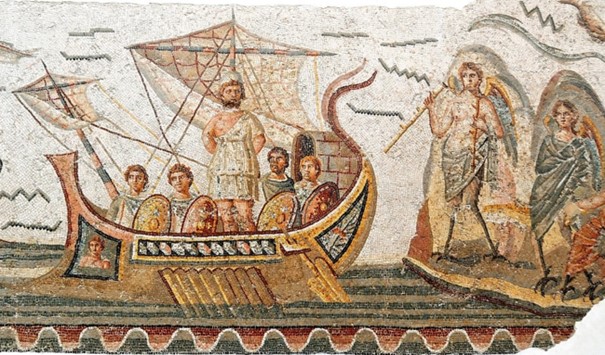

Echapper aux value traps est un exercice très difficile. Leur charme est parfois envoûtant. Elles nous font penser aux sirènes ! Ces créatures légendaires de la mythologie grecque qui apparaissent sous la forme de femmes à la beauté ensorcelante, dotées d’un chant merveilleux capable de charmer les hommes et de les attirer vers leur perte. Selon la légende, les sirènes habitaient près des côtes et se nourrissaient de la chair des marins qu’elles parvenaient à séduire. Pour nous qui aimons rapprocher l’investissement en bourse à la navigation, l’image des sirènes colle parfaitement aux value traps !

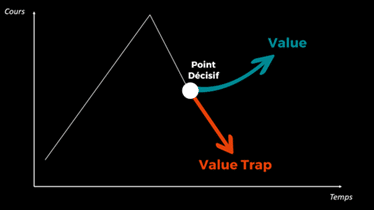

Face à une action baissière, il existe deux solutions possibles sur le long terme :

Comment mettre toutes les chances de son côté pour embarquer pour le scénario 1 (celui d’une véritable value) plutôt que pour le scénario 2 (celui d’une value trap) ?

Comment éviter les values traps : 1ère solution : Mener une analyse fondamentale sérieuse et exhaustive.

Si une action baisse de manière importante, il y a forcément une raison fondamentale qui l’explique. Il est nécessaire dans ce cas d’entreprendre un diagnostic stratégique et financier poussé pour tenter d’identifier la source des maux. Dans le cas des value traps, les performances passées sont trompeuses. C’est une entreprise qui semble offrir un bon rapport qualité-prix sur le papier, mais qui ne parviendra pas à générer de rendement à long terme en raison de problèmes structurels ou de manque de perspectives de croissance. Il faut donc axer l’analyse sur ces perspectives et sur le potentiel de croissance.

La véritable source qui fait qu’une entreprise devient une value trap ne peut être que stratégique (marché disrupté, marché de plus en plus concurrentiel, marché en déclin, décisions managériales médiocres, etc.). C’est pourquoi le diagnostic stratégique revêt une importance particulière. Et cette raison stratégique laissera forcément des « traces » financières si l’on sait où chercher (tendance des free cash flows et composition, structure bilancielle, évolution de la rentabilité, évolution des marges, etc.). En se focalisant sur ce type d’élément, on devrait être capable de mesurer a minima, l’ampleur du danger et se prononcer sur la question la plus importante au final :

Pourquoi le marché n’achète toujours pas cette action à ce prix ?

– Est-ce qu’il souffre d’un pessimisme global ?

– Est-ce lié au secteur de la société dans sa globalité ?

– Est-ce lié à une sortie forcée d’un gros institutionnel du capital qui bride le cours ?

– Est-ce lié à l’absence de catalyseur (dont certains devraient apparaitre à l’avenir) ?

– Est-ce lié à un problème conjoncturel de la société ? Ou est-ce que ce problème est structurel ? Si la réponse à cette dernière question est affirmative, mieux vaut s’en éloigner.

Comment éviter les values traps : 2ème solution : La patience

La 2ème solution, si vous ne voulez pas réaliser une analyse fondamentale poussée c’est la patience!

Si vous n’arrivez à vous défaire du charme d’une action qui baisse fortement parce que vous avez toujours voulu l’acheter mais que vous l’aviez raté à ses débuts, ou parce que vous êtes trop tentés par les performances qu’elles pourraient générer si elle se reprend, ou parce que vous trouvez la réaction du marché trop exagérée… Mettez-la soigneusement dans votre Watchlist puis patientez… Ne dégainez pas tant que vous n’avez pas constaté une inflexion forte et durable du momentum. Nous insistons sur le caractère fort et durable parce que si vous reprenez TOUTES les value traps de l’histoire boursière mondiale, vous y trouverez toujours à un moment donné, des signaux acheteurs qui peuvent être forts mais de courte durée, suivi par un retour à la baisse qui, elle, sera durable.

=> Attendez un catalyseur fort. Patientez le temps d’avoir un élément qui démontre que le marché commence à changer d’opinion sur l’entreprise !

A l’apparition d’un signal haussier fort et durable, vous aurez très certainement raté les quelques dizaines de pourcents de performance du début, mais vous aurez au moins éviter le risque des répercussions fatales d’une value trap. Et vous aurez plusieurs autres dizaines de pourcents à capter.

Comment éviter les values traps : 3ème solution : Passer son chemin…

La 3ème et dernière solution est radicale.

Si les value traps ressemblent aux sirènes, l’une des solutions pourraient être celle imaginée par Homère dans son Odyssée. Dans la mythologie grecque, Ulysse, roi d’Ithaque et héros de l’Odyssée d’Homère, a été confronté aux sirènes lors de son voyage de retour chez lui après la Guerre de Troie. Selon le récit, Ulysse a été averti par le devin Tirésias que les sirènes essaieraient de l’attirer avec leur chant et de le faire s’échouer sur les rochers. Pour se protéger, Ulysse a fait enfoncer des bouchons dans les oreilles de ses marins et a ordonné à ses compagnons de l’attacher solidement au mât du navire afin qu’il puisse entendre le chant des sirènes sans être tenté de sauter à l’eau pour les rejoindre. Ulysse a finalement réussi à résister à la tentation et à poursuivre son voyage, et son navire fut le seul à y parvenir.

Quand vous voyez une action dévisser et chuter subitement et violemment, l’une des solutions pourrait être de « se boucher les oreilles » ou de « s’attacher » pour éviter de succomber à la tentation. Une solution radicale est donc de simplement oublier et ignorer cette action et passer son chemin. Il y a des dizaines de milliers de sociétés cotées dans le monde. Pourquoi se laisser tenter par une situation à haut risque, alors qu’il y a tellement de bonnes choses à faire ailleurs…

Mosaïque de près de 4 mètres datant du IIIème siècle représentant Ulysse ligoté au mât de son navire pour ne pas succomber au chant des sirènes. Cette mosaïque est conservée au musée du Bardo à Tunis. Elle constitue l’une de ses pièces maîtresses.

Conclusion :

Les value traps sont un véritable danger qui guette chaque investisseur qui cherche à acheter une action baissière avec comme principal espoir, de la revoir rapidement repartir à la hausse. Les value traps sont les actions qui sont durablement orientées à la baisse… et qui font chuter leurs détenteurs avec elles. Elles peuvent provoquer de très lourdes pertes surtout si l’on s’entête et que l’on commence à moyenner à la baisse.

Pour les éviter il faut : se donner les moyens de les identifier avec une analyse fondamentale poussée, attendre que le marché nous montre un changement d’opinion ou tout simplement passer son chemin lorsqu’une action commence à baisser fortement (hors baisse globale du marché).

Pour finir cet article quelques citations des plus grands sur ce sujet :

« Les Values traps sont semblables à des sables mouvants : il est facile de tomber dedans et très difficile d’en sortir » – Howard Marks

« Les Value traps sont là pour nous rappeler qu’une action pas chère peut s’avérer être extrêmement dangereuse pour votre patrimoine. » John C. Bogle

« Les Value traps sont la version boursière d’une illusion d’optique : elles semblent être de bonnes affaires, mais en réalité, ce sont de dangereux pièges. » Warren Buffett

Cet article vous a plu ?

Inscrivez vous à notre newsletter pédagogique

Très bel article

Que devons nous entendre par problème structurel