Perdre en bourse : Ne commettez pas ces erreurs!

- Par : L'équipe MasterBourse

Depuis sa création fin 1987, le CAC40 dividendes réinvestis a augmenté de près de 9% par an. Face à une telle performance, nous pouvons légitimement nous poser les questions suivantes : « comment peut-on perdre en bourse ? Comment peut-on aller contre un courant haussier aussi fort ? Quelles erreurs commettons-nous pour perdre de l’argent dans une situation comme celle-ci ? »

La bourse c’est comme les équations en maths. Il faut parfois les inverser pour les résoudre. Nous ne cherchons pas à gagner, nous cherchons simplement à éviter les erreurs. La magie des bénéfices et des intérêts composés fera le reste.

Charlie Munger

Sur ces bonnes paroles, pleines de sagesse, nous avons sélectionné les principales raisons qui, à notre avis, peuvent faire perdre de l’argent en bourse. Les éviter augmentera indéniablement vos chances de profiter de la hausse à long terme des marchés.

1/ Spéculer au lieu d’investir à long terme :

Ne pariez pas, investissez ! Comme évoqué plus haut, le CAC 40 a historiquement augmenté de 9% par an (dividendes inclus). Ce chemin est néanmoins tumultueux : en moyenne, l’indice de la place parisienne a fluctué de quelques 36% par an en moyenne (1) depuis sa création et même de plus de 50% par an sur 15 ans. Dans ces conditions de forte volatilité, la tentation d’effectuer des allers-retours pour essayer de surperformer le marché est grande. Certes, une minorité de traders réussissent l’exercice. Cependant, la majorité des investisseurs ne peuvent y parvenir. Essayer de prévoir les fluctuations du marché à court terme peut s’avérer être le meilleur moyen de transformer une machine à créer du pouvoir d’achat en un jeu perdant.

(1) Différence entre le point le plus haut et le plus bas atteints en séance sur une année.

Prenons l’exemple d’une action jugée comme étant « safe » : Hermès. A combien estimez-vous la probabilité de perdre de l’argent en achetant des actions Hermès pour les revendre quelques jours plus tard ? Réponse : 50/50. Autant jouer à pile ou face. A court terme, l’évolution du cours d’une action est imprévisible. Par contre, sur 10 ans, cette pépite crée tellement de valeur que même en l’achetant légèrement au-dessus de sa valeur intrinsèque, vos chances de perdre son extrêmement minces.

Exemples de l'avantage d'investir à long terme :

Air Liquide :

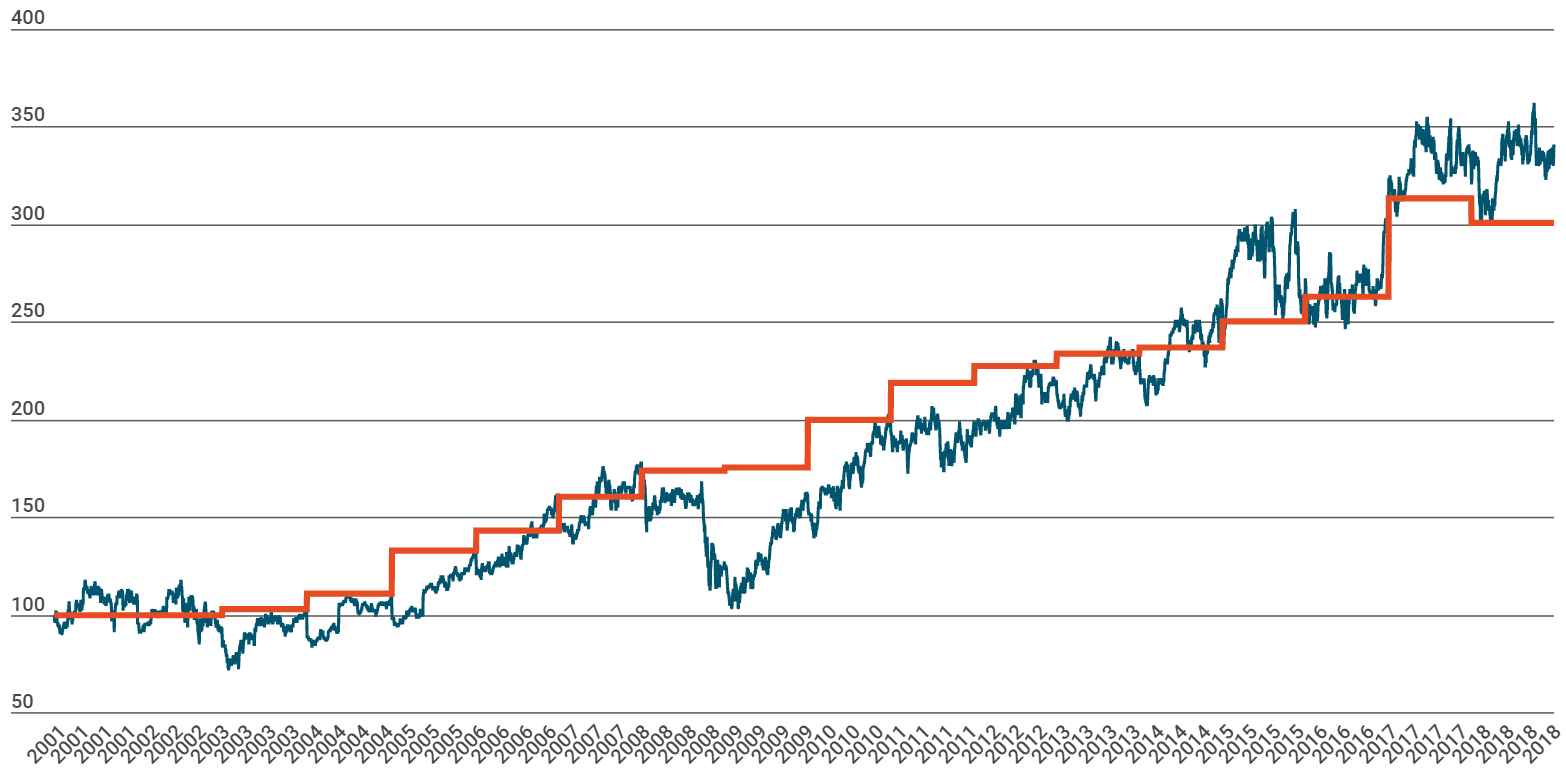

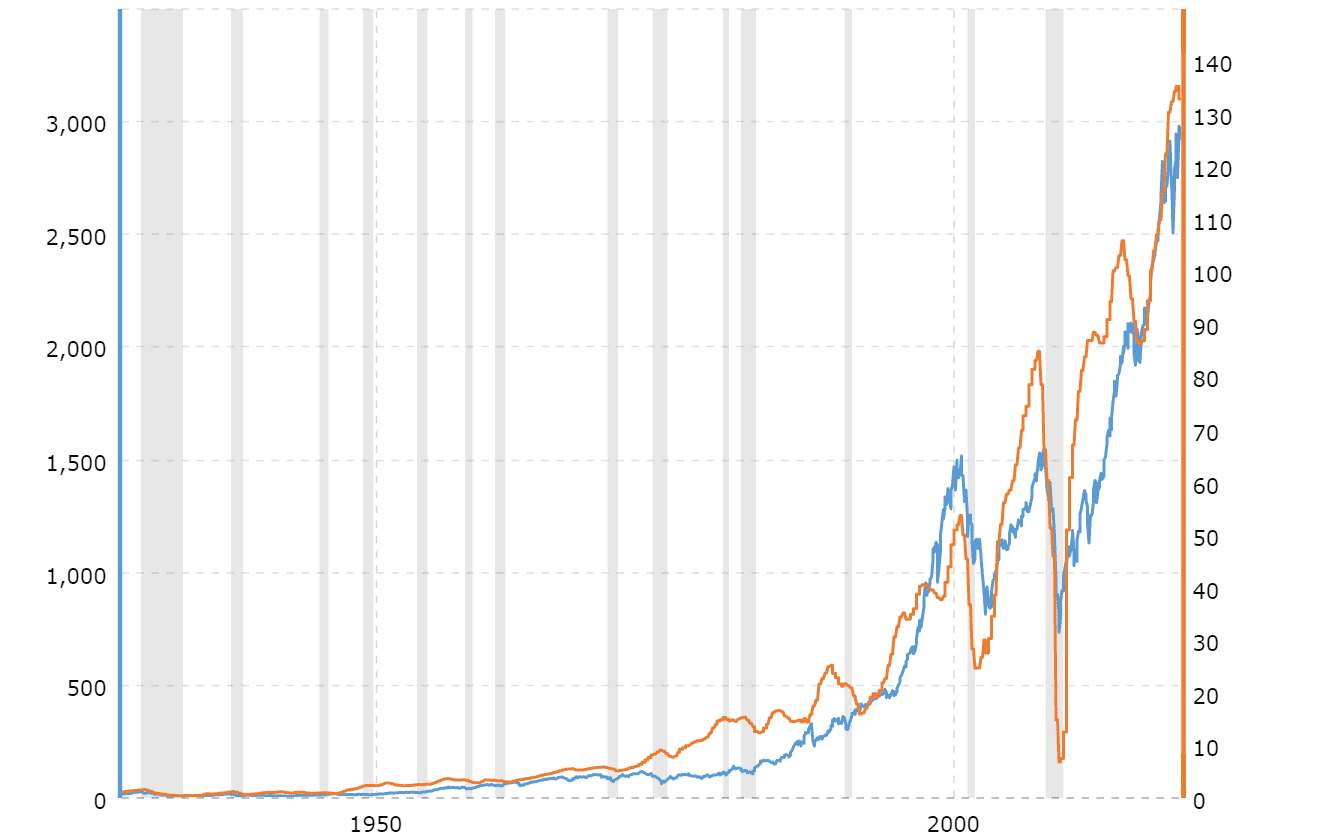

Evolution des bénéfices VS cours de l'action (base 100)

- Capitalisation d'Air Liquide (en points)

- Résultats nets d'Air Liquide (en points)

Evolution du S&P500

(1926-2016)

- S&P 500 en points

- Bénéfice par action

- Les périodes de récessions

Source : macrotrends.net

- L'indice S&P500 représente les 500 plus grandes entreprises américaines.

En résumé, laissez le temps aux entreprises de créer de la richesse avant de prendre une décision hâtive. Tôt ou tard, cela se reflètera sur leur cours de bourse.

Un élément clé pour investir est de se rappeler que les actions ne sont pas des tickets de loterie.

Peter Lynch

2/ Ne pas comprendre pleinement ce que l’on achète :

Ce matin, l’action d’une entreprise, longtemps chouchoutée par les petits actionnaires, a perdu 25% à l’ouverture. C’est la deuxième fois en moins de 4 mois….

La cause : « L’entreprise a arrêté l’administration du traitement aux patients recrutés dans l’étude globale de phase III (PVO-1A-301) destinée à évaluer l’efficacité et la sécurité du palovarotène chez les patients atteints de fibrodysplasie ossifiante progressive (FOP), ainsi que dans les études d’extension de phase II (PVO-1A-202/204) en cours ».

Avez-vous compris quelque chose ? Est-ce que c’est grave ? Si oui, à quel point ? Faut-il acheter ou vendre l’action ? Quel est le bon prix ? Qui sont les concurrents et qui pourrait le devenir dans le futur ? Comment valoriserez-vous l’entreprise avec cette nouvelle info ?

Nous n’avons rien contre cette entreprise. C’est un métier noble et loin d’être facile. Le jour où le médicament sera lancé, les bénéfices suivront. Nous sommes simplement incapables de répondre aux questions soulevées précédemment. Nous l’assumons et passons donc notre chemin sans regret.

Comprendre ce que nous achetons est primordial en bourse. Nous ne pouvons pas être experts dans tous les domaines et fort heureusement, nous n’avons pas à l’être ! La bourse est une mosaïque de secteurs différents. Le plus important est d’identifier ses compétences et ses connaissances et de ne pas s’en éloigner.

La bourse est remplie d'individus qui connaissent les prix de tout mais la valeur de rien.

Philip Fisher

3/ L’hyperactivité finira par vous faire perdre en bourse:

Même en évitant de tomber dans le piège des paris et des spéculations, et en identifiant un nombre limité d’entreprises que vous maitrisez, il existe une autre erreur à éviter : l’hyperactivité.

L’énorme avantage de liquidité qu’offre la bourse peut très vite devenir l’ennemi numéro 1 de l’investisseur. En immobilier, un investisseur rationnel va saisir l’opportunité d’un investissement, disons à 8% de rendement brut, et en profiter pendant une décennie ou plus. Comment se fait-il que ce même investisseur, lorsqu’il achète les actions d’une belle entreprise en dessous de sa valeur intrinsèque, les revend quelques mois plus tard ? La raison est simple : la stimulation quotidienne des cotations. Avoir la possibilité d’acheter ou de vendre des actions en quelques clics n’est pas une raison pour tomber dans l’excès. Acheter un appartement et passer ensuite le reste de l’année à surveiller quotidiennement l’évolution du mètre carré dans le quartier nous parait être aberrant à tous ! Pourquoi ne le serait-il pas en bourse ? La liquidité du marché et les coûts de transaction très faibles, qui sont censés représenter une chance inouïe pour les actionnaires (lorsque l’on compare avec les délais des 3 mois et 8% de frais pour investir dans l’immobilier), deviennent ainsi leurs pires ennemis.

Le marché boursier est une machine à transférer l’argent des impatients aux patients.

Warren Buffett

4/ Paniquer à la première baisse des marchés :

Sur 30 ans, le CAC40 a connu 12 années de baisse. Autrement dit, la bourse a baissé une année sur 3 (40% du temps pour être plus précis). Sachez-le, cela n’est pas près de s’arrêter. Il faut le comprendre, s’y habituer et l’accepter. Il y a des années où l’on va profiter de très fortes hausses. Il faut accepter le fait qu’il y en aura d’autres, où les marchés seront baissiers. Les cours boursiers à court terme sont volatils, c’est un fait. Mr le marché est parfois capricieux, parfois déprimé (à tort ou à raison d’ailleurs). Une chose est sure, les familles propriétaires des entreprises cotées (Arnault, Bettencourt, Burelle, Dassault et tous les autres) n’ont pas vendu leur patrimoine parce qu’il a baissé de 20 ou 30% alors pourquoi les investisseurs particuliers le feraient-ils ?

Personne n’ira vendre sa maison parce que le prix de l’immobilier a baissé (2) alors pourquoi agir autrement avec les parts des entreprises que l’on détient (une action = une part de propriété dans l’entreprise).

(2) Entre 1991 et 1996 le prix du m2 à Paris a baissé de 40%

L’exemple de la crise des subprimes :

Entre 2008 et 2009 le prix de l’immobilier parisien a baissé de 10% à 6.020€/m2. Les mois et les années suivants, beaucoup d’investisseurs ont profité de cette baisse pour acheter. 10 ans après, le m2 à la capitale a dépassé les 10.000€.

En 2007, le CAC40 dividendes réinvestis a culminé à 10.000 points avant de dégringoler à la suite de la crise pour tomber à 5.000 points en 2009. En 2019, soit 10 ans plus tard, le CAC40 dividendes réinvestis a atteint 16.000 points. Au lieu de profiter de la baisse de 2009, bon nombre d’épargnants ont fui le maché. Entre 2009 et 2016, le nombre d’investisseurs particuliers en France est passé de 7 à 3 millions….

Quand l'action augmente de 30% en un mois, ne vous sentez pas 30% plus intelligent car quand elle baissera de 30% en un mois, ce ne sera pas très agréable de se sentir 30% plus stupide...

Ne perdez pas de temps sur les fluctuations quotidiennes. Je ne le fais pas."

Jeff bezos

5/ Ecouter les prédictions des « experts » est un bon moyen de perdre en bourse :

La quasi-intégralité des économistes professionnels, à quelques exceptions près, ont échoué dans la prédiction du timing des crises. Ils sont certainement plus efficaces dans l’analyse et l’explication a posteriori des raisons expliquant ces crises plutôt que dans leur prédiction. C’est peut-être précisément cela qui crée la confusion chez les investisseurs particuliers. Ce n’est pas parce que quelqu’un décrit avec clarté une crise passée qu’il sera capable de prévoir quand aura lieu la prochaine.

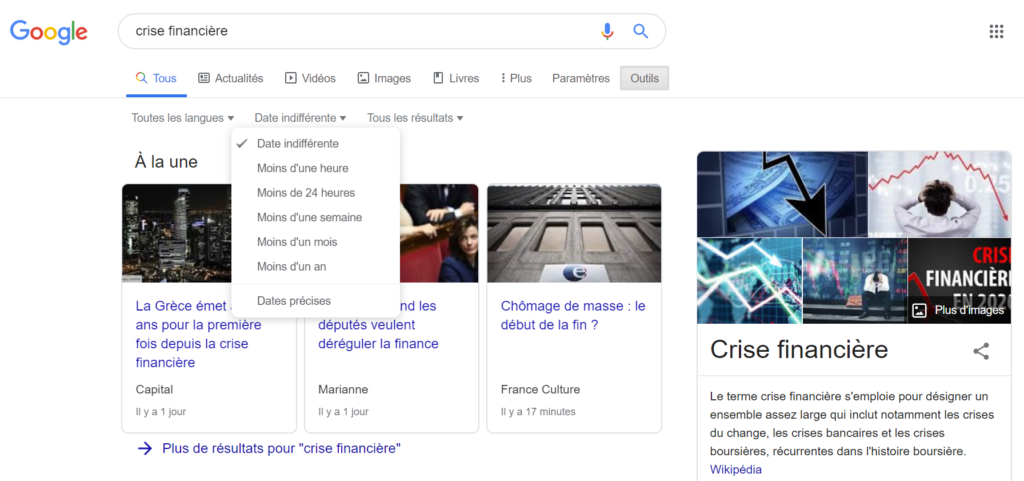

Il y a un exercice que nous aimons bien répéter en début de chaque année et que nous conseillons fortement : le backtesting. Regardez dans les archives et l’actualité de l’année précédente les prédictions de ces fameux économistes et comparez-les avec la performance réalisée des marchés financiers. Faites l’exercice sur google pour l’année 2006 (avant la crise des subprimes) et réessayez pour le début d’année 2019 par exemple. Vous serez surpris par l’absence d’alerte et le ton confiant des articles pour le premier exemple et par le catastrophisme et le pessimisme dans le deuxième cas. Rappelons que 2019 a été, au final, la meilleure année boursière depuis 2000 (+24,5% hors dividendes) et la 4ème meilleure année de l’histoire du CAC40.

Un petit tip pour vous aider à faire des recherches sur Google avec des dates précises :

Si les experts boursiers étaient réellement ‘experts’, ils achèteraient des actions au lieu de vendre des conseils.

Norman Ralph Augustine

« Ne font du bruit que les barils vides »

Ma grand-mère

Vous pensez à d’autres erreurs qui font perdre en bourse ? dites le nous dans les commentaires !

Cet article vous a plu ?

Inscrivez vous à notre newsletter pédagogique

Bonjour,

Très intéressant votre article concernant : « ne commettez pas ces erreurs ».

Mémé nous disait : « Le plus dur sera de changer les mentalités ».

Je crois que nos grand-mères ont (elles sont éternelles) toujours raison, que ce soit les mentalités ou les barils vide !

Cdt, Laurent.

Bonjour Laurent,

Merci de votre commentaire. Les grand-mamans ont TOUJOURS raison. Nous sommes d’accord là-dessus 🙂

Ne font de bruit que les barils vide 😉

J’adore! Merci pour cet article

Quel travail de qualité, un grand merci!!!

Belle parallèle sur le paradoxe comportemental entre les investisseurs immobiliers et les investisseurs financiers après la crise de 2008.